中金:2023年的偏差与2024年的变数

2024-01-15 09:38:53

2023年,美债利率出乎年初逐步下行的市场预期,一度突破 5%的高点;美国增长也从年初预期的“软着陆”变成了三季度的“再加速”。有哪些因素的出现改变了原有路径?反思与复盘2023年的市场脉络,尤其是偏差的来源,有助于中金研究展望2024年时关注那些重要的变数,并及时做出应对。

摘要

2023年的反思与复盘:偏差出在哪里?

1)突发银行风险:美联储快速且“对症”的应对在兜住流动性风险蔓延的同时,也重新注入大量资金,为后续纳斯达克的大涨与美国增长的意外改善埋下了伏笔。2)财政扩张与发债压力:财政赤字扩张与政府部门杠杆率提升对冲了年初紧信用的方向,也是美国增长和利率走势与年初预判出现较大偏差甚至反向的原因之一。3)利率和股市的反身性:美债利率下行激活地产需求、美股上涨的财富效应使得广义金融条件转为宽松,当其幅度足够大时也会影响基本面和政策路径,进而形成自我实现的反身性。4)新兴的产业趋势:美股在2023年重重挑战下仍创新高,与AI产业驱动的头部公司贡献密不可分。

2024年的关键与变数:金融风险、财政政策、利率反身性、供应链与产业趋势

1)意外金融风险:金融风险本身并不过于担心,但出险后导致美联储政策超预期应对,可能影响增长与通胀路径。2)财政政策的变数:财政的再度扩张将会推高利率和增长,延后降息预期。3)利率走势反身性:如果出现金融条件快速转松,美联储降息路径可能延后或放缓。4)供应链风险:供应链危机在通胀回落的成果尚不稳固背景下,可能造成二次通胀风险。5)产业趋势:科技龙头估值计入了较多未来盈利增长的预期,业绩能否兑现对于这些龙头甚至美股都有重要影响。

正文

2023年初,携着2022年10月美国核心通胀见顶回落的乐观情绪与美国增长逐渐“软着陆”的判断,市场一度预期2023年初加息结束,并最早年内就开始降息,10年美债也一度降至3.3%的低位,与当前市场预期2024年3月开始降息似曾相识。但后续美债利率创出5%的新高,美国增长也从年初预期的“软着陆”变成了三季度的“再加速”,与年初的预期大相径庭。有哪些因素的出现改变了原有路径?哪些是可以预判的,哪些又是意料之外的?反思与复盘2023年的市场脉络,尤其是偏差的来源,有助于中金研究展望2024年时关注那些重要的变数,及时做出应对也防止重蹈覆辙。

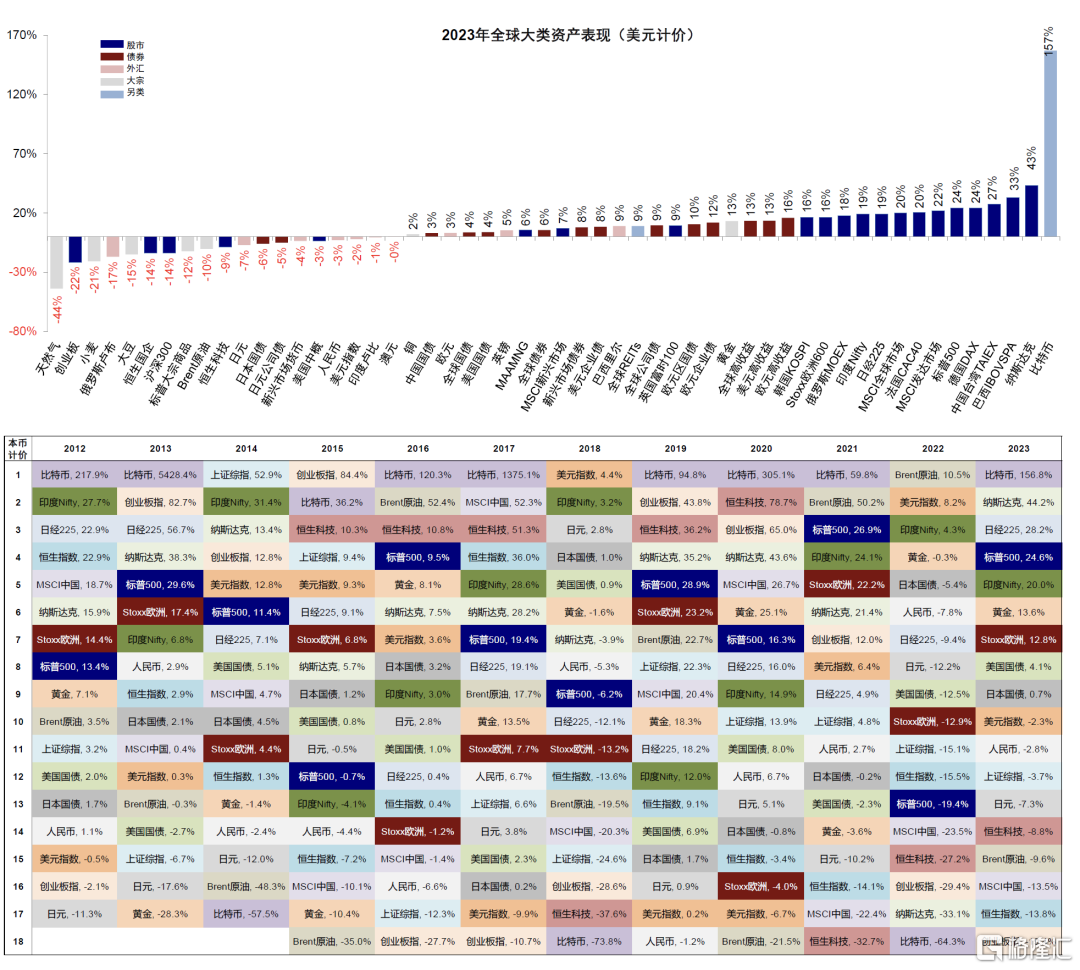

图表:2023年各类资产表现

资料来源:Bloomberg,中金公司研究部

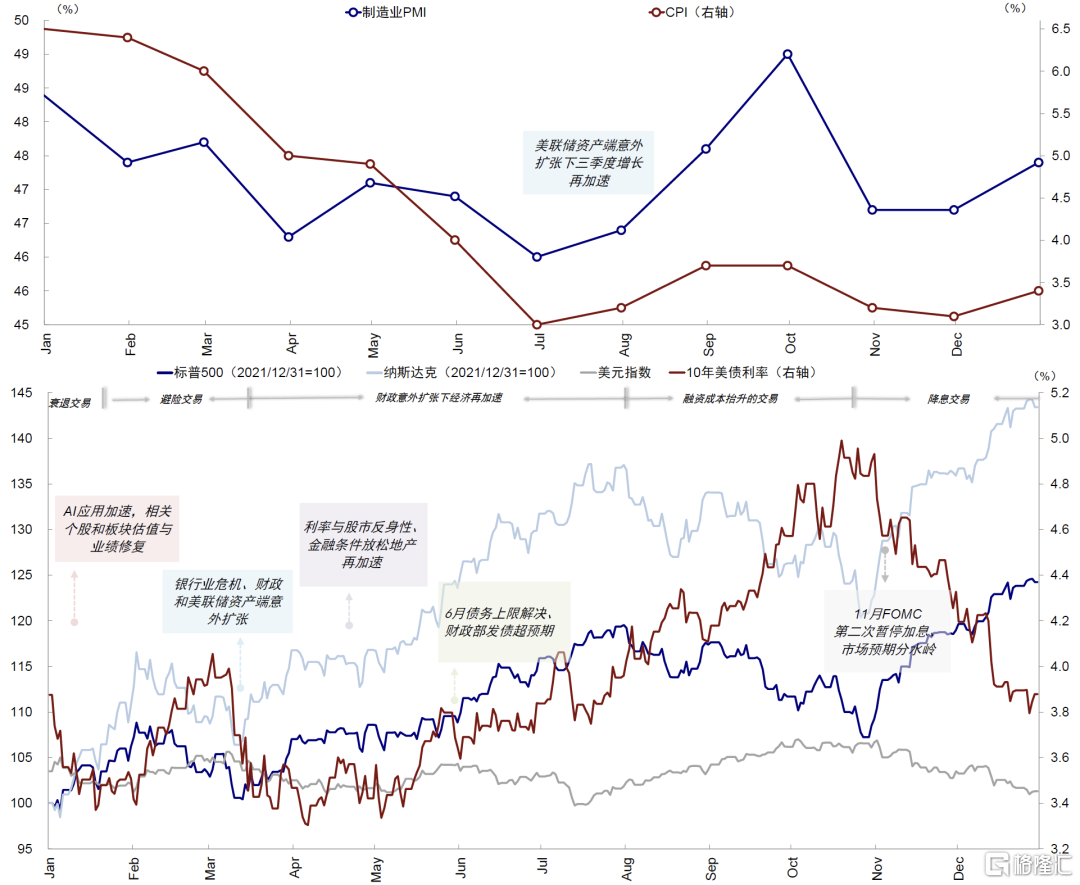

图表:2023年资产走势与重要事件回顾

资料来源:Bloomberg,中金公司研究部

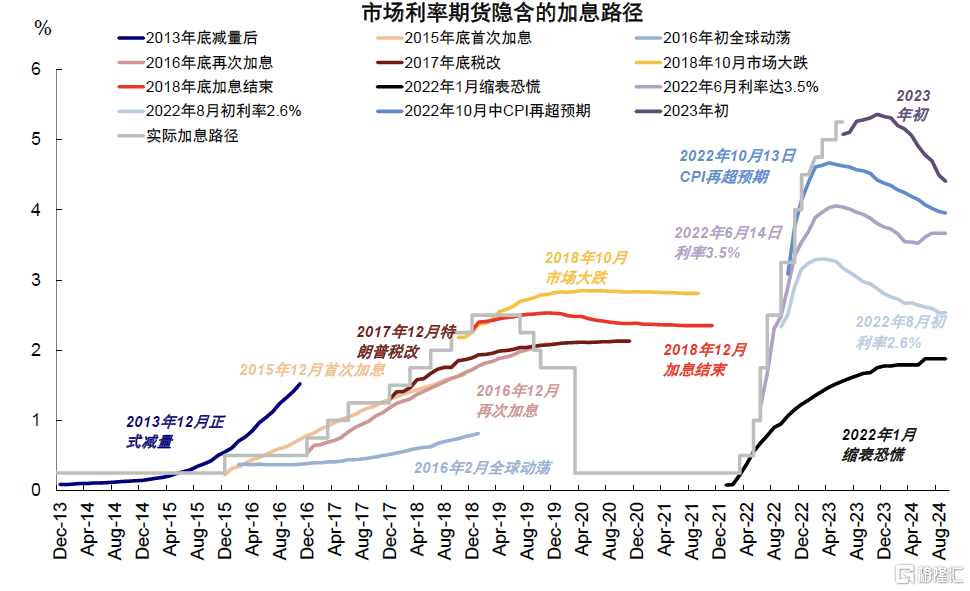

图表:2023年初市场预期年底降息

资料来源:Bloomberg,中金公司研究部

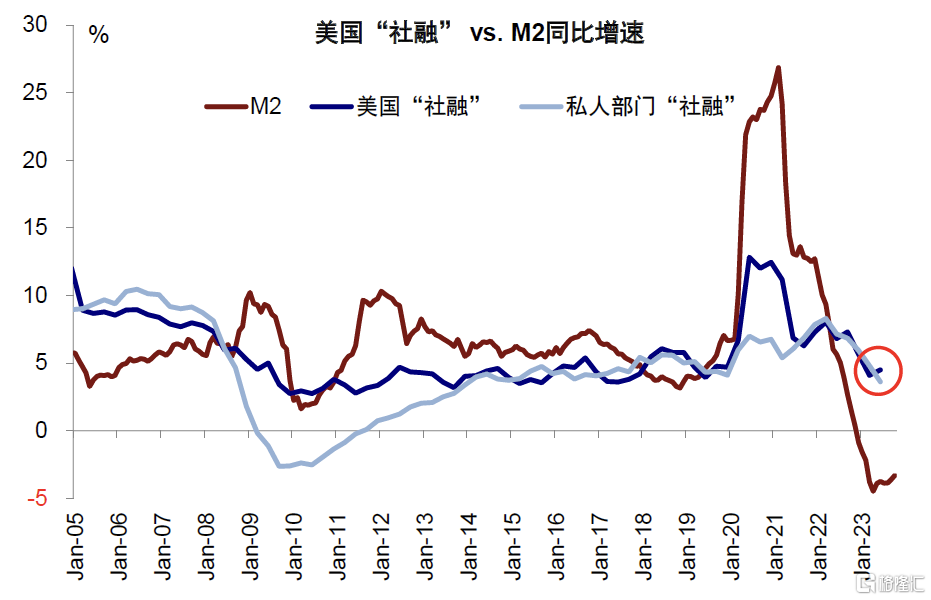

图表:2023年初私人部门社融出现收缩

资料来源:Bloomberg,中金公司研究部

2023年的反思与复盘:偏差出在哪里?

2023年初的宏观环境:1)美国核心通胀回落、供应压力缓解、增长趋缓;2)美联储加息继续,私人信用开始收缩;3)美债利率下行以反应通胀回落和增长趋缓。不难看出,站在2023年初,在紧货币和紧信用的双重作用下,再加上通胀见顶回落,判断利率下行和美联储紧缩趋缓甚至退出、美国增长逐步下行甚至小幅衰退,都并没有太大问题(《海外市场2023年展望:欲扬或需先抑》《2023年的海外市场:共识与意外》)。然而,复盘来看,这一判断与实际情况显然出现了很大偏差甚至阶段性背离,那么问题出在哪里?

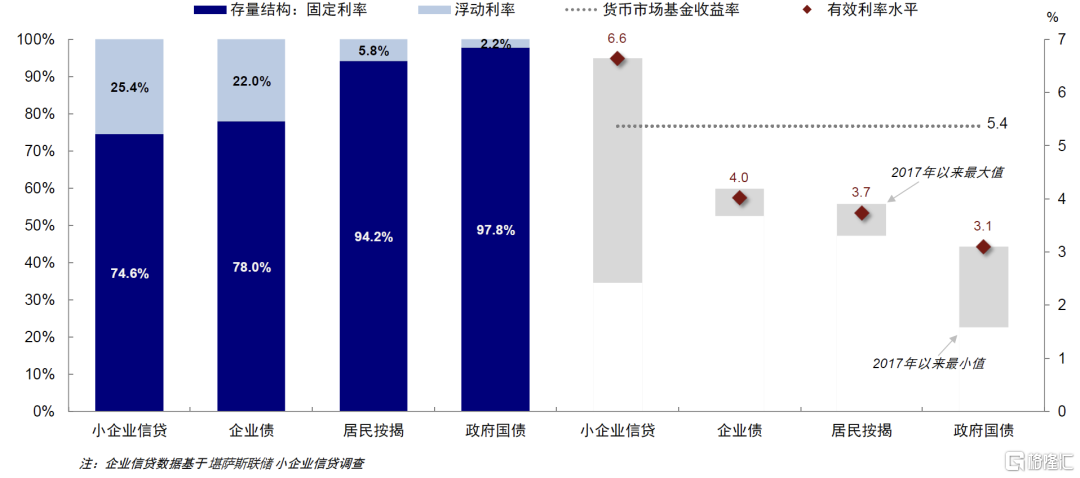

一、突发银行风险。第一个意外来自3月初硅谷银行和后续多家银行风险的蔓延。硅谷银行事件本身有一定偶然性(《当前市场动荡的几个关键问题》、《硅谷银行事件与潜在流动性风险敞口》),但其大背景是高利率下,银行负债端存款流失、投资端持有国债亏损的不匹配、收入端因固定利率按揭占绝对主导受损,加大了投资者和储户的担忧(不过从另外一个角度,美国银行业承担绝大部分利率波动风险的商业模式,恰是居民消费维持强劲韧性的主要原因,如美国所有房屋中40%无按揭,剩下60%中的94%均为固定利率按揭,使得居民在8%的新增按揭利率下有效付息成为仅为3.7%《详解中美各部门融资成本与负担》)。

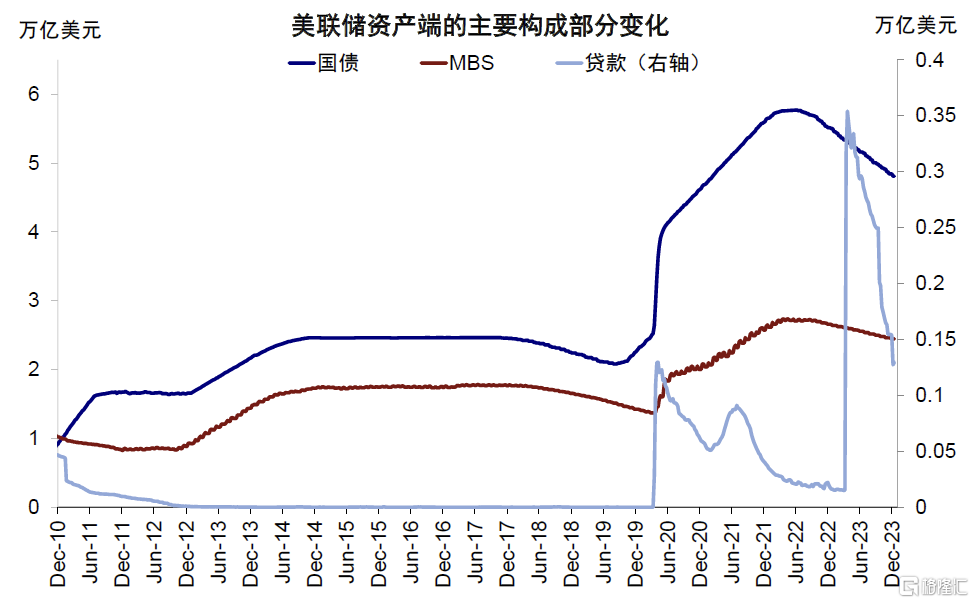

中小银行风险的意外发生固然在当时造成了恐慌与避险,但其更重要的影响在于迫使美联储快速且“对症”的应对,在兜住流动性风险蔓延的同时,也重新注入大量资金(图表6),不仅成为纳斯达克上涨的起点(《美股何以新高》、《金融流动性还能支撑美股多久?》、《美国银行问题将如何收场?》),也为后续美国增长意外改善埋下了伏笔。可以看出,银行风险是改变2023年路径的第一个意外,这一意外触发了政策的应激响应,尤其是货币逆势扩张,这也是需要做出调整的第一个节点。

图表:美国所有房屋中40%无按揭,剩下60%中的94%均为固定利率按揭,居民在8%的新增按揭利率下有效付息成为仅为3.7%

资料来源:Haver,美联储,中金公司研究部

图表:2023年3月,美国中小银行危机发生,美联储被迫“扩表”,通过增加贷款(如BTFP)向银行提供流动性

资料来源:Bloomberg,中金公司研究部

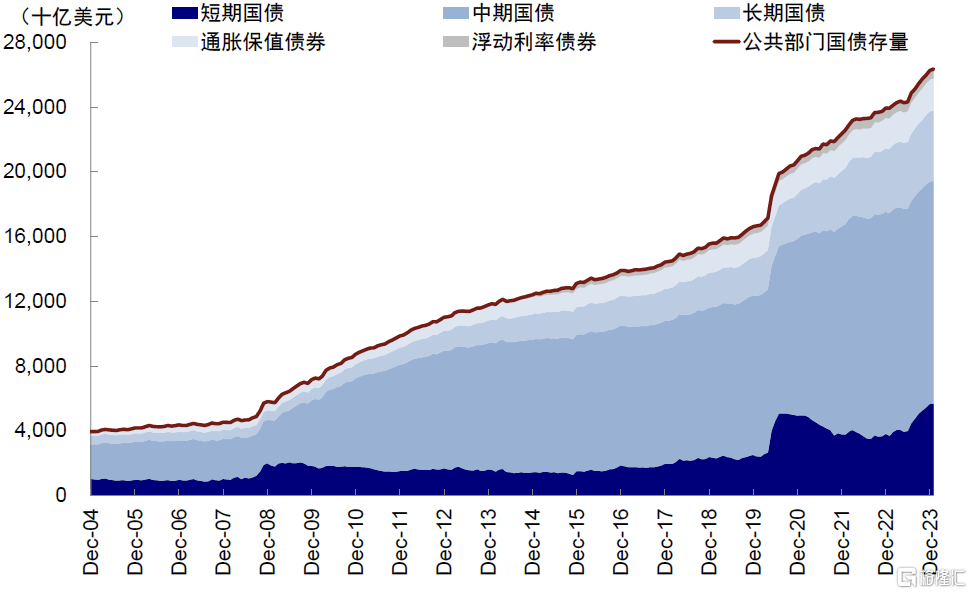

图表:2023年6月债务上限解决后财政部发债规模超预期,居民持有国债规模升至26万亿美元

资料来源:Haver,中金公司研究部

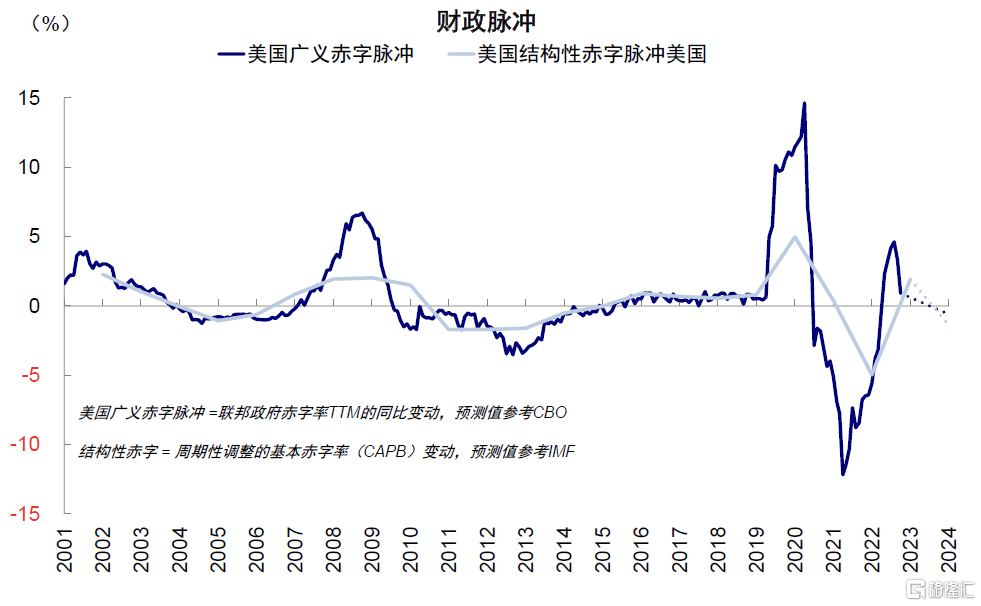

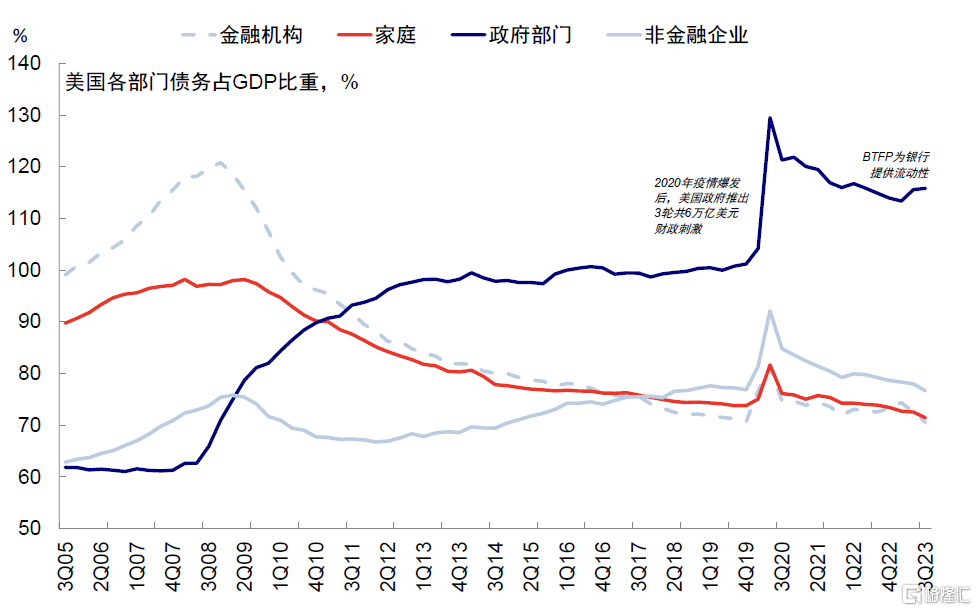

二、财政扩张与发债压力。财政扩张与发债压力,成为2023年三季度美国增长意外加速和利率新高的另一个被忽视的意外。2023年美国财政扩张力度之大,是市场始料不及的。美国赤字脉冲的扩张幅度为2021年疫情大规模刺激以来的新高,同时美国政府部门杠杆水平时隔两年后也再度抬升至116%,这对冲了年初紧信用的方向,使得信用周期再度走向扩张,成为美国增长从年初的“软着陆”变成三季度的“再加速”的核心原因。财政赤字意外扩张既有银行风险的影响,也有财政收入回落、付息压力加大以及政府运转、退休失业金和医疗健康等支出激增等因素(《中美财政脉冲错位的启示》、《债务上限“过关”的影响与后续》)。除此之外,美国债务上限问题6月解决后,美国财政部激增的发债需求导致债券供给骤升,成为美债利率新高的推手,体现为债券定价中期限溢价的走高(《本轮美债利率上行的几点不同特征》)。

在私人部门(企业与居民)都“无利可图”(融资成本超过投资回报率)导致信用收缩的情况下,财政扮演了决定性的角色,而美国财政的意外大幅扩张被市场在年初所忽视,也是美国增长和利率走势与年初预判出现较大偏差甚至反向的另外一个原因,因此二季度财政发力和债务上限问题是需要对2023初判断做出修正的第二个节点。

图表:2023年美国结构性财政脉冲和广义财政脉冲都继2021年后再度回到扩张区间

资料来源:Haver,中金公司研究部

图表:债务占GDP比例也在2020年二季度达到130%的高峰,2022年后逐步回落

资料来源:Haver,中金公司研究部

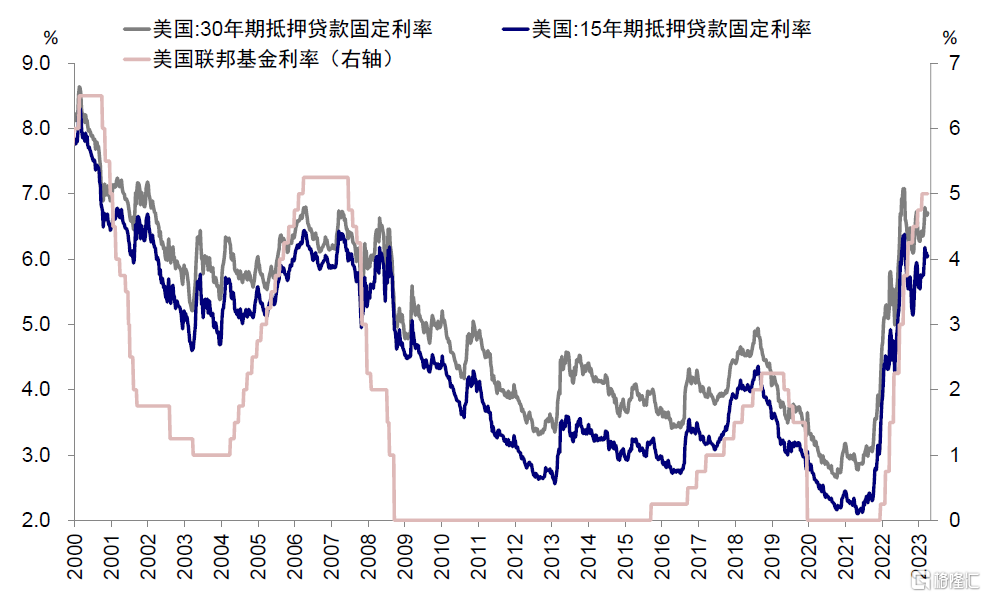

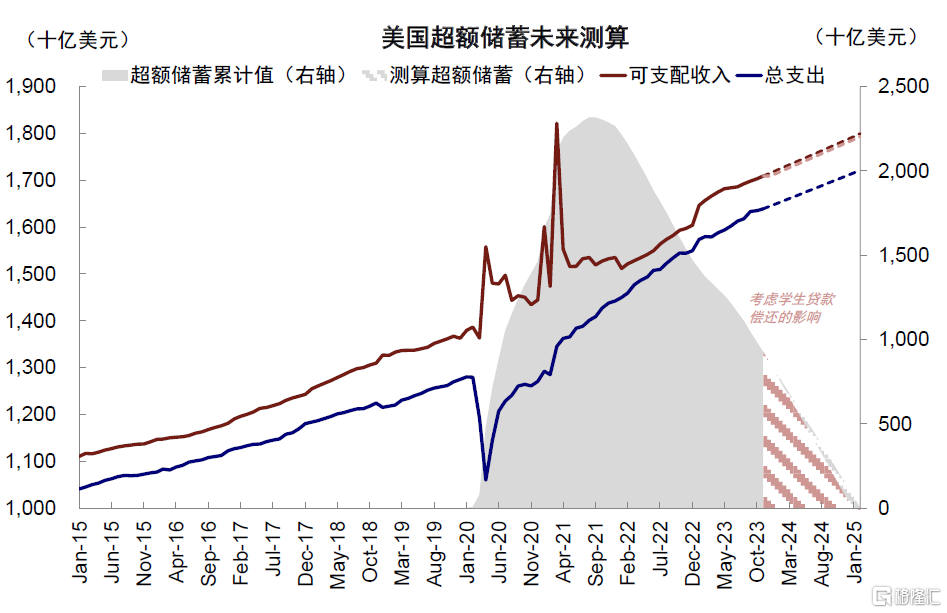

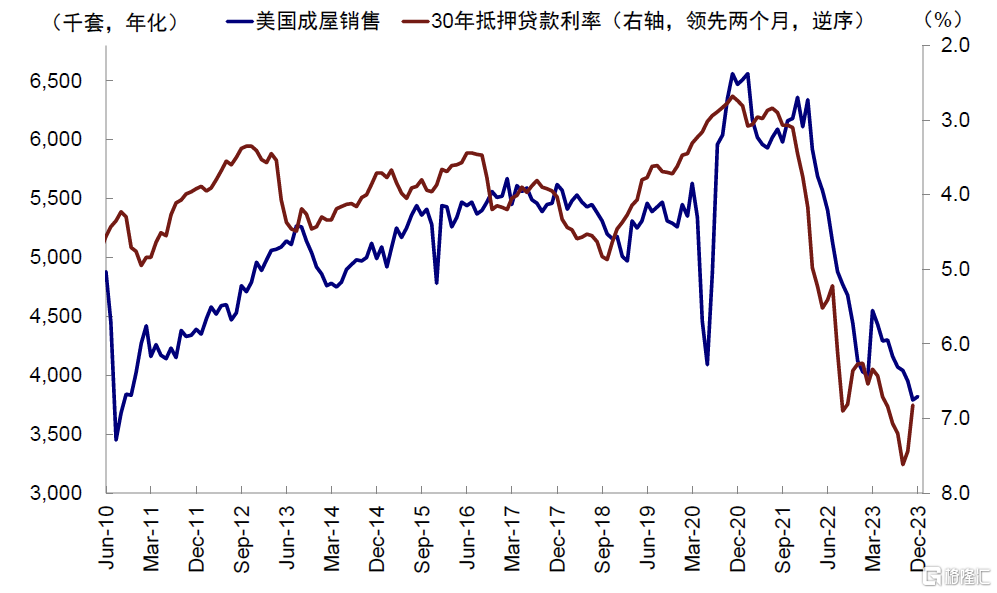

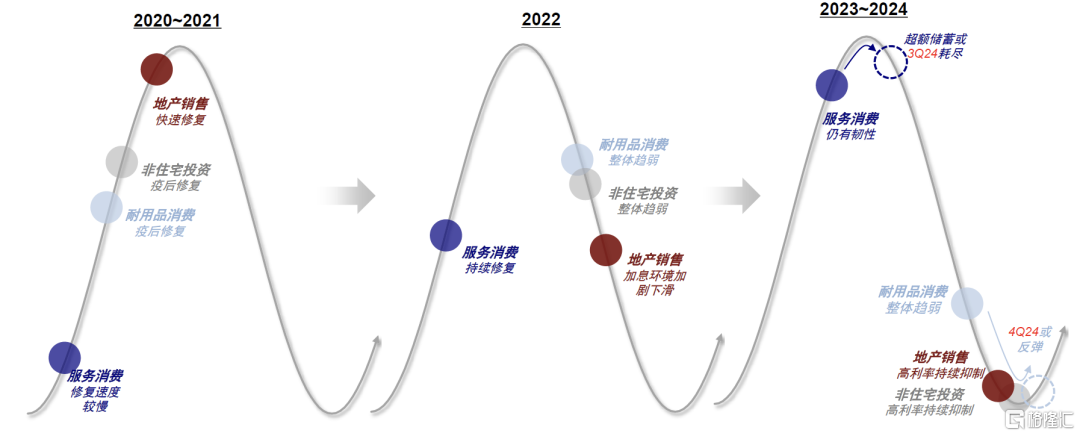

三、利率和股市的反身性。除了货币和财政政策的意外变化外,美债利率和美股市场走势本身也是重要变量,体现为广义金融条件的宽松或紧缩,当其幅度足够大时也会影响基本面和政策,进而形成自我实现的反身性。例如,1)美债利率在一二季度相比于2022年10月高点明显回落,4月一度降至3.3%,使得30年按揭利率最低回落至6.1%(vs. 2022年10月7%),成为美国房地产市场2023年5月改善的原因之一;2)美股大涨带来的财富效应,支撑了美国居民的消费能力,一定程度上使得BEA大幅上修超额储蓄的测算。包括旧金山联储在内的主要研究机构一度预期美国居民超额储蓄将在2023年末耗尽,这也是市场预期美国增长逐步走向衰退的一个核心论据,但随着BEA数据的上修,市场纷纷又上调超额储蓄耗尽的时点至2024年末。因此,利率和股市当其调整足够大时,也会造成足够大的反身性,进而影响基本面和政策路径,造成资产价格本身的“折返跑”。

图表:30年期和15年期抵押贷款利率2023年二季度下行至6.7%和6.1%,低于2022年10月底的高点

资料来源:Wind,Bloomberg,中金公司研究部

图表:超额储蓄完全耗尽可能要到2024年三季度末

资料来源:Haver,中金公司研究部

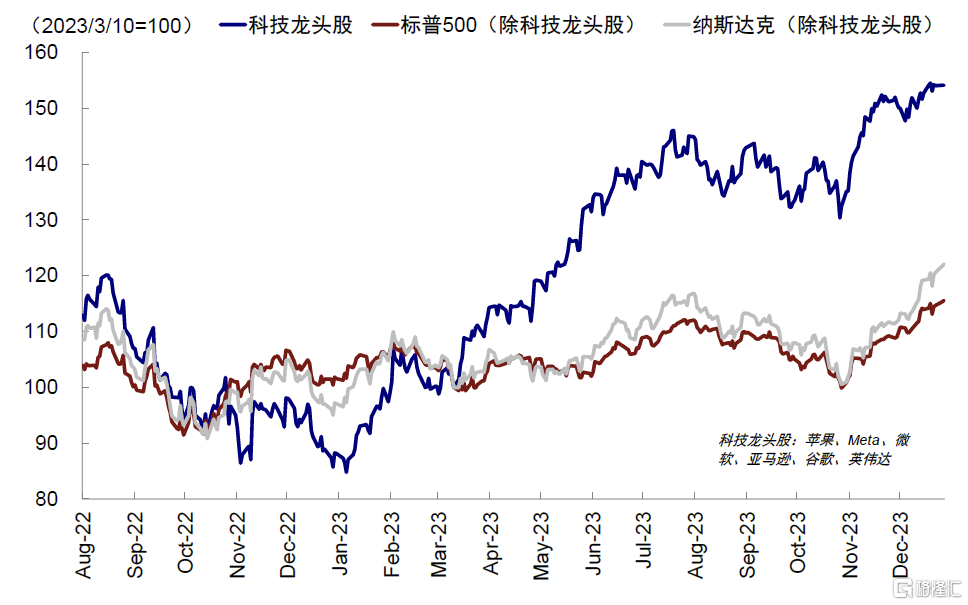

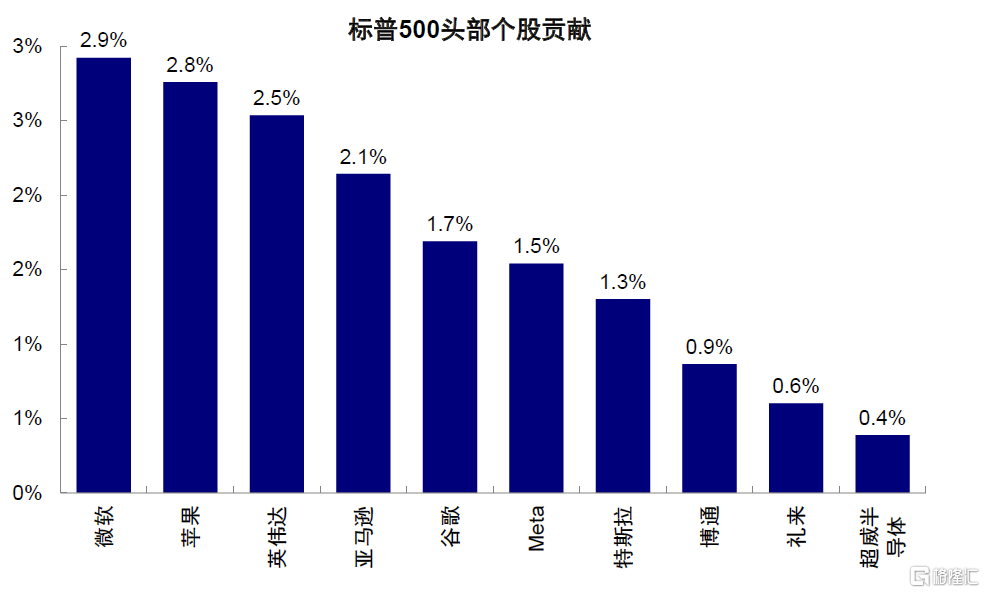

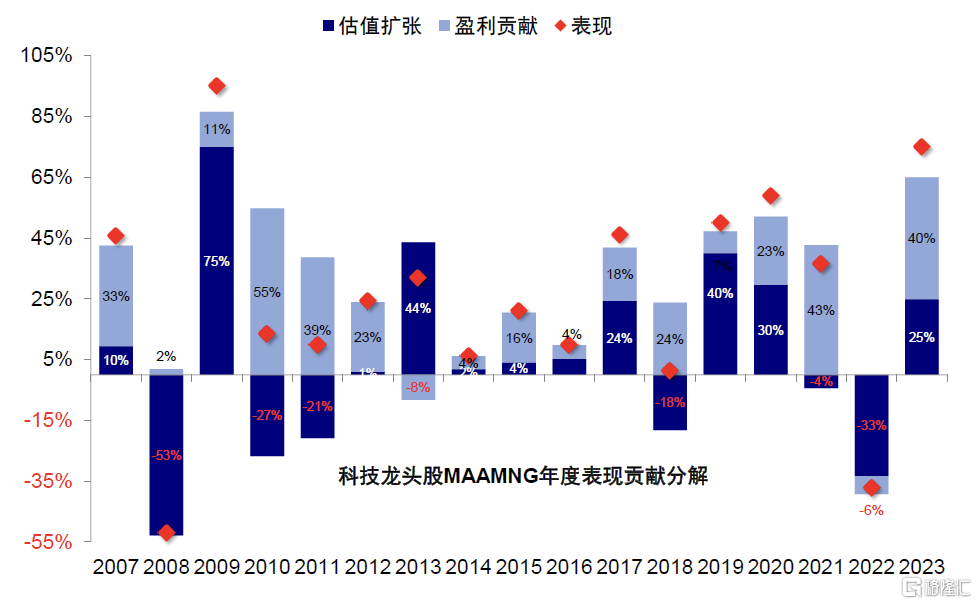

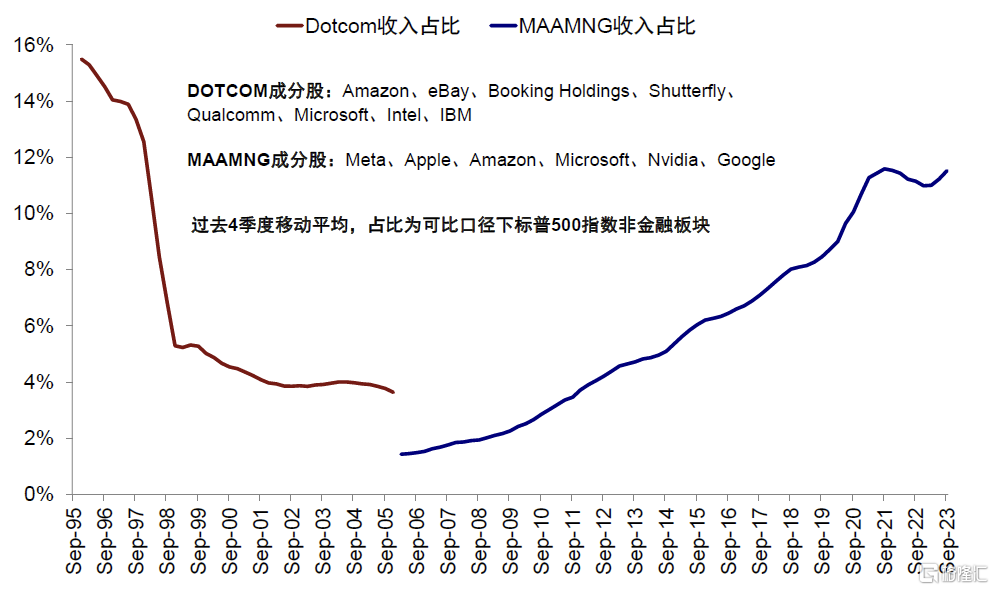

四、新兴的产业趋势。2022年底ChatGPT的发布拉开了2023年AI应用加速的序幕,英伟达和AMD重大的硬件GPU产品发布活动、及各种投资和战略收购则强化了AI技术的进一步发展,带动消费者硬件升级和全新基于AI的软件服务。美股在2023年重重挑战下仍创新高,与AI产业驱动的头部公司贡献密不可分。前十大头部科技个股全年涨幅75%(7只科技龙头、博通、礼来和超威半导体),贡献了主要指数超五成涨幅,标普500 24%的涨幅中,前十大个股贡献超17%;纳斯达克43%的涨幅中,前十大个股贡献超24%。科技龙头的大涨并非仅由概念炒作下的估值扩张,AI应用加速助推了收入与盈利走强,科技龙头股利润同比增速在2023年前三季度显著抬升,由2022年四季度的-32.1%大幅回升至2023年三季度11.7%。截至2023年3季度,科技龙头股收入、经营性现金流和净利润占标普500非金融板块的比重分别抬升至11.5%、21%和23%,显著高于2000年科技泡沫前的水平。因此,宏观环境固然制约和影响资产价格,但微观产业趋势同样不容忽视,若足够强劲可以助推相关板块盈利、压降风险溢价从而支撑甚至逆转资产表现。

图表:2023 美股强劲表现由作为权重股的科技龙头公司上涨为主导

资料来源:FactSet,中金公司研究部

图表:标普500指数2023年24%的涨幅中,前十大头部个股贡献17%

资料来源:FactSet,中金公司研究部

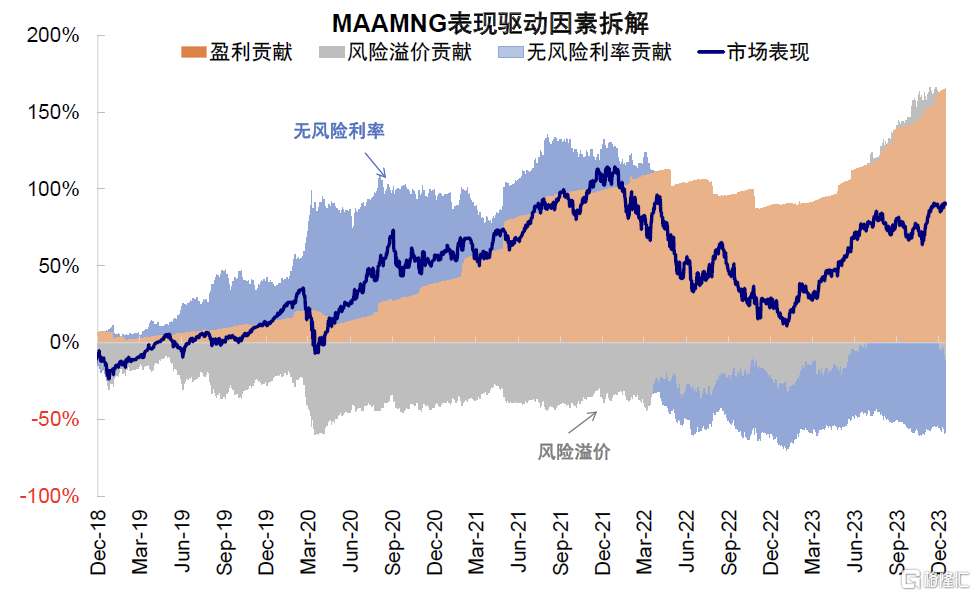

图表:科技龙头股2023年涨幅的主要驱动为盈利

资料来源:Bloomberg,中金公司研究部

图表:盈利贡献了科技龙头股40%的涨幅

资料来源:Bloomberg,中金公司研究部

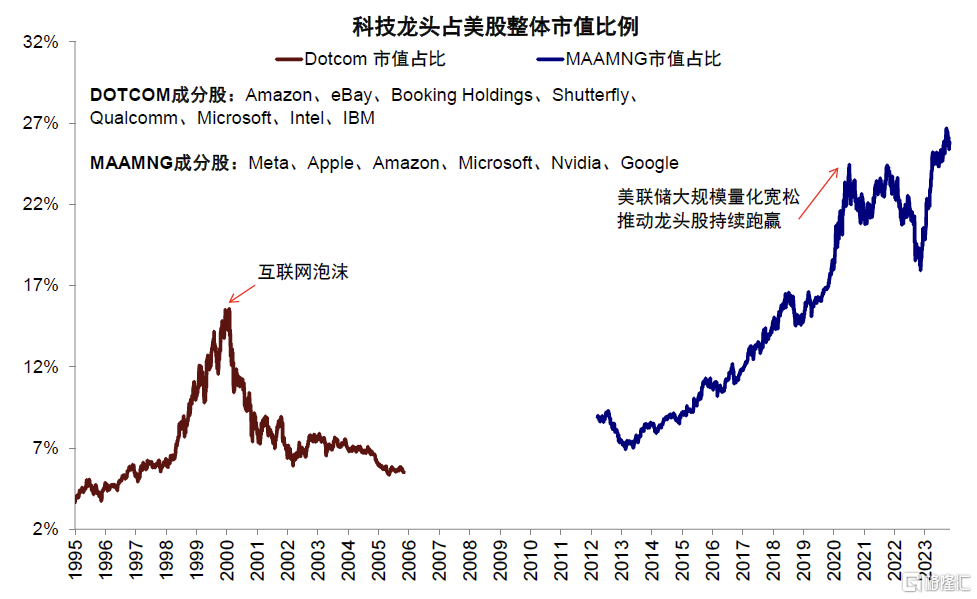

图表:当前美股科技龙头市值占比升至26%,超过2020年9月和2021年11月的高点

资料来源:Bloomberg,中金公司研究部

图表:MAAMNG收入占标普500非金融板块的比重抬升至11.5%

资料来源:FactSet,中金公司研究部

综上所述,上述四个问题或意外是导致2023年初市场对美国增长、通胀、货币政策、利率和美股的判断出现较大偏差的核心变化。客观的说,预测具有很大的局限性,不仅受限于当下信息,还有无法预判的意外,但及时根据意外修正判断,也是一个重要的应对方式。

2024年的关键与变数:金融风险、财政政策、利率反身性、供应链与产业趋势

展望2024年,中金研究认为以下几个问题需要重点关注,如果出现重大变化可能会起到与2023年类似改变趋势的效果:

1)意外金融风险:高利率环境下薄弱环节如中小银行、商业地产以及高收益债潜在的金融风险或导致货币政策应激式应对。当前中小银行在利差倒挂下盈利能力受损、风险敞口较大;商业地产空置率、相关贷款拖欠率和撇账率抬升至新高;高收益债偿付企业付息压力偏高,均是加息背景下潜在金融风险点。经过2023年的经验,金融风险本身中金研究并不过于担心,毕竟政策足以应对,但金融风险出现导致美联储政策超预期应对,可能影响增长与通胀路径。

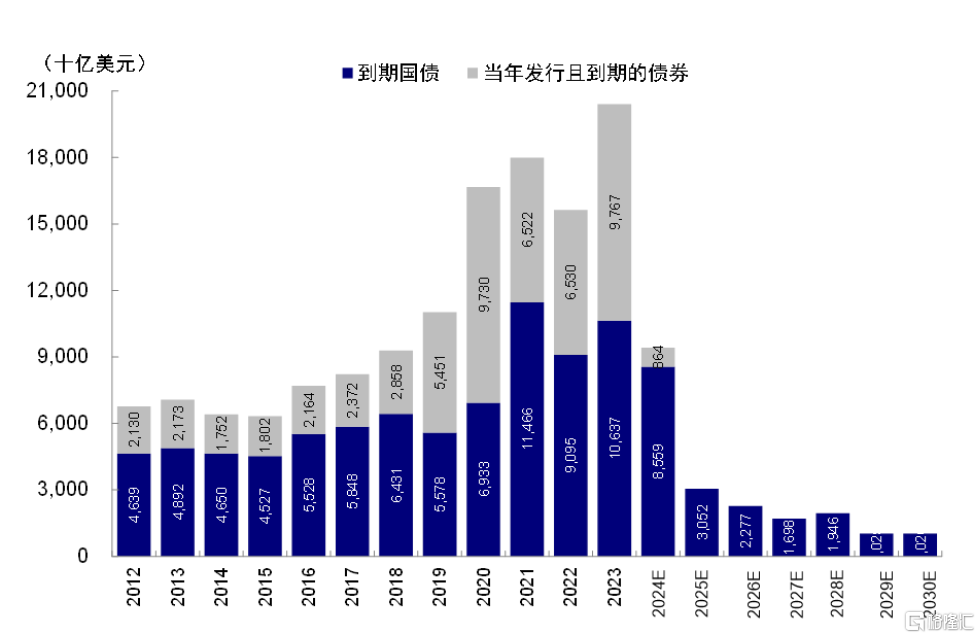

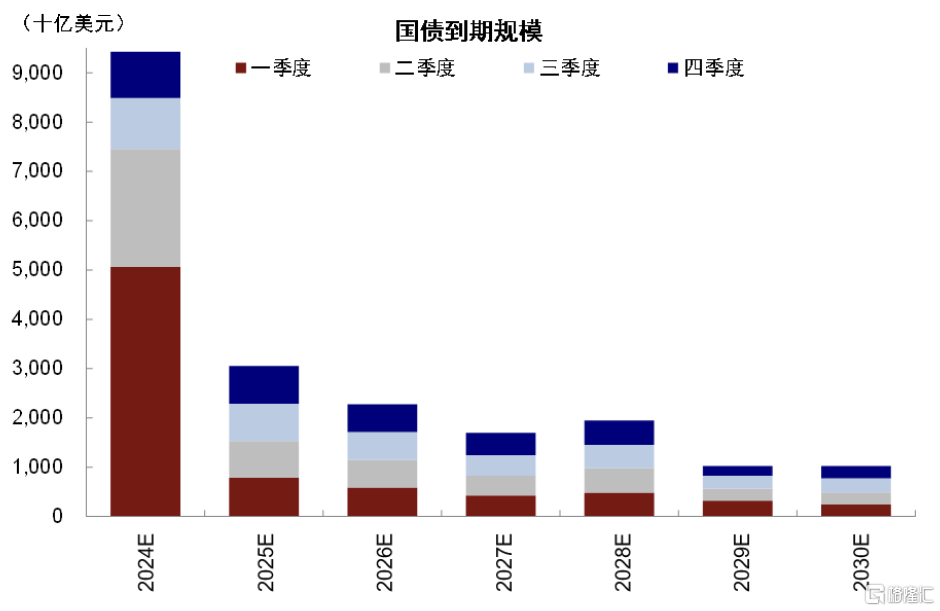

2)财政政策的变数:在FRA法案限制、大选年博弈等影响下2024年美国财政大概率走向收缩,但意外事件可能再度催生财政转向(《中美财政脉冲错位的启示》)。一方面,2024年地缘局势升级或导致援助或国防开支激增。另一方面,付息压力下债务上限再度提高也是可能的扰动,2024年尤其是一季度是债务到期和置换高峰,如果利率维持高位将推高置换成本,从当前3.1%的有效利率抬升至5%左右。此外,大选年博弈、政府关门等也是财政政策的主要不确定性。财政的再度扩张将会推高利率和增长,延后降息预期,出现类似2023年的路径偏差。

图表:2024年国债到期规模约为8.6万亿美元

资料来源:Bloomberg,中金公司研究部

图表:一季度为到期高峰,国债到期规模约为5万亿美元,分别占2024年到期规模的54%和存量规模的18.6%

资料来源:Bloomberg,中金公司研究部

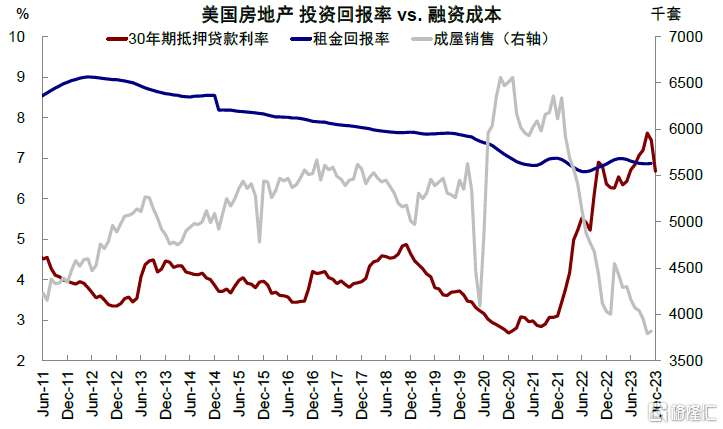

3)利率走势反身性:过快的利率下行会提前激活需求,反而会约束后续降息和利率下行的空间。当前的融资成本仅刚好高于投资回报率,居民部门按揭利率(6.7%)接近租金回报率(6.9%),工商业贷款成本(6.8%)高于非金融企业ROIC(6.3%),这也意味着如果市场交易利率下行反而可能导致增长甚至通胀再度反弹,尤其是已经处于底部的地产和固定资产投资。如果这种情形出现,美联储降息路径可能延后或放缓。

图表:金融条件宽松使得近期地产数据有所改善

资料来源:Haver,中金公司研究部

图表:居民部门按揭利率(6.7%)接近租金回报率(6.9%)

资料来源:Haver,中金公司研究部

图表:如果市场交易利率下行反而可能导致增长和通胀再度反弹,尤其是已经处于底部的地产和固定资产投资

资料来源:中金公司研究部

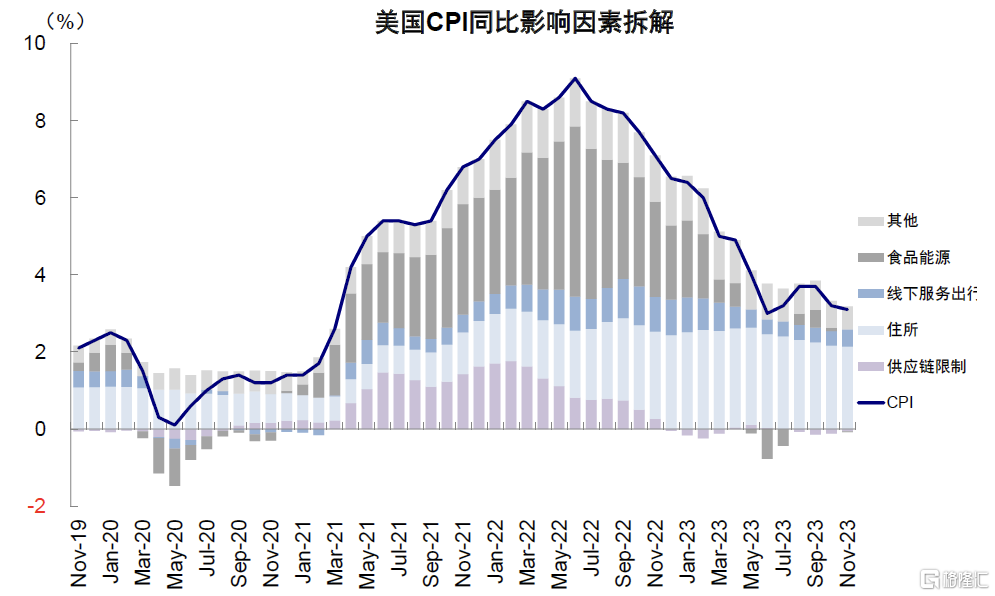

4)供应链风险:2023年并未出现供应链扰动,通胀也得以趋缓,但2024年全球将有超过50个国家和地区举行选举、地缘风险值得关注。如果供给冲击再现,如红海运输干扰和区域冲突等都可能推升能源价格和运输成本,引发供应链危机。供应链危机在通胀回落的成果尚不稳固背景下,可能造成二次通胀风险。

图表:供应链压力缓解和油价回落贡献了2022以来绝大部分的通胀放缓

资料来源:Haver,中金公司研究部

图表:美债1年和2年的Breakeven通胀预期已经稳定于2.1%左右,意味着通胀问题基本解决

资料来源:Haver,Bloomberg,中金公司研究部

5)产业趋势:随着AI技术的进步,全球企业竞相布局以生成式人工智能为代表的先进技术,但进一步挖掘对人工智能更多元的需求依赖于突破性的技术创新,创新的不确定性可能使得AI应用在曲折中发展以及龙头企业更迭加速。当前美股科技龙头市值占比升至26%,超过2020年9月和2021年11月的高点,尽管尚有基本面的支撑,但科技龙头估值扩张30%,也计入了较多未来盈利增长的预期,业绩能否兑现对于这些龙头甚至美股都有重要影响。