加息结束前半年,非美市场表现如何?

2023-10-31 09:10:00

回顾前4次美元加息结束前的非美市场表现,权益市场表现分化;债券市场多数走熊平;商品市场多数上涨。

国内市场因为全球化参与程度和周期错位等多种因素,过去市场表现与其他市场有一定区别。

今年来看,国内权益市场调整、利率下行,与外围基本相反。

但与此同时,当前国内市场可能比以往更加关注联储行为和外围因素变化,11月联储议息结果是否可能意味着一个新阶段的开始呢?市场翘首以盼。

市场关注11月联储议息会议是否有新的变化,以及因此而带来的可能市场影响。我们先回顾一下,历史上美联储加息进入尾声时,主要非美市场的表现:

1. 加息结束时点回顾

在美联储加息及美债供给扩大的影响下,10年美债收益率连续5个月上行,10月续创阶段新高,逼近2006、2007年高点,并一度刺破5%。美联储官员和耶伦都注意到快速上涨的美债利率,可能对后续政策形成制约。近期,部分美联储官员认为当前利率水平接近上限,更多的讨论从多高(higher)转向多久(longer)。

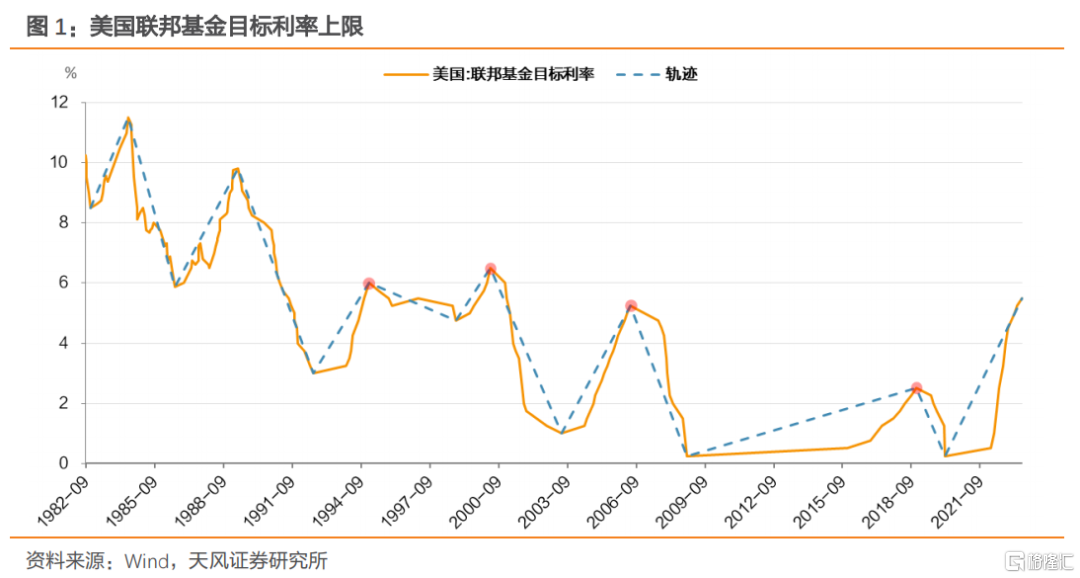

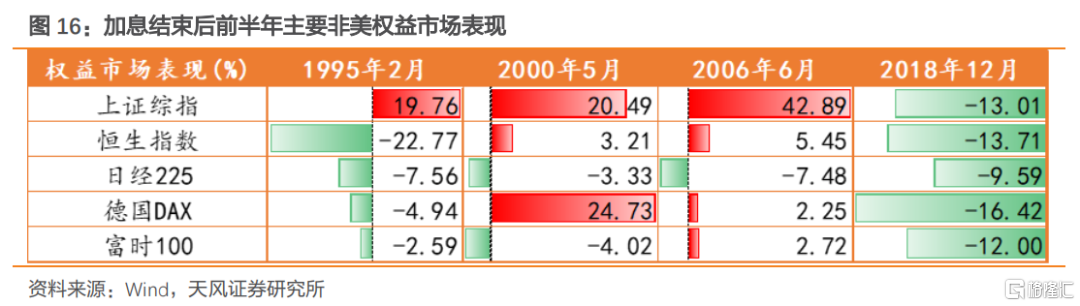

我们主要回看1990年后,最近4次美联储加息结束前半年的资产表现情况,加息终点分别是1995年2月(6%),2000年5月(6.5%),2006年6月(5.25%),2018年12月(2.5%)。对应的时间窗口为1994年8月-1995年2月,1999年11月-2000年5月,2005年12月-2006年6月,2018年6月-2018年12月。

2. 主要非美市场表现情况

2.1. 权益市场表现

主要观察中国大陆市场,中国香港市场、日本市场、英国市场、德国市场。

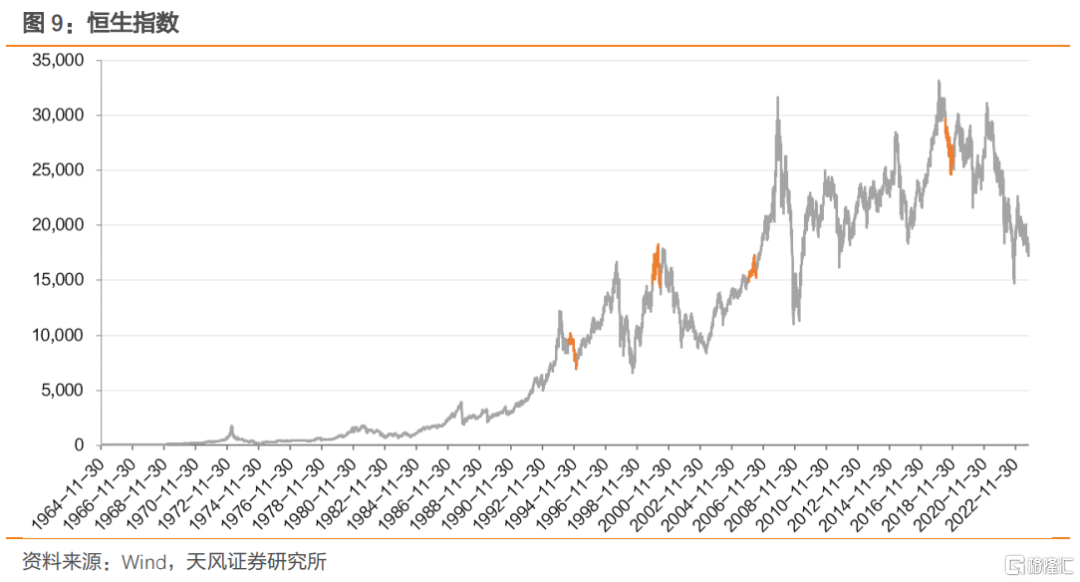

2.1.1. 上证综指与恒生指数

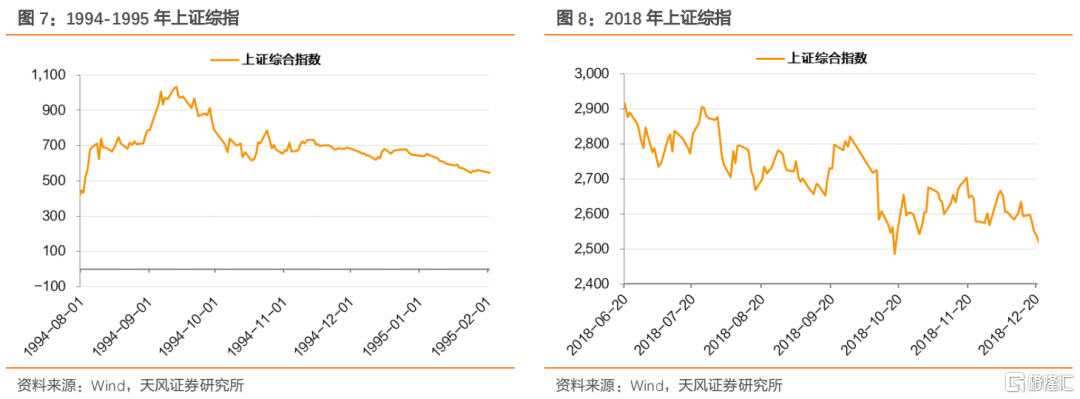

上证综指在2018年加息结束前下行,在其余三次加息结束前均为上涨,其中在1995年加息结束前先冲高后回落。

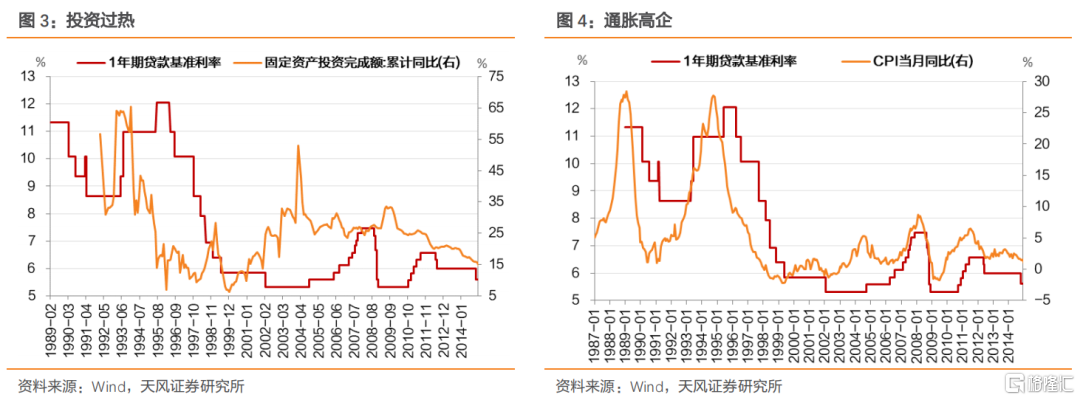

具体来看,1993年开始的经济过热和大幅通胀引发了紧缩的宏观政策,叠加A股早期大幅扩容增加股票供给,彼时美元加息进入尾声时,A股正处于第一个熊市中,1994年7月30日,证监会发布了第二轮针对股市的刺激政策,8月1日上证综指跳空高开,之后迅速上涨,但在熊市氛围之下,市场进行了1个月有余的反弹之后重返下跌趋势。

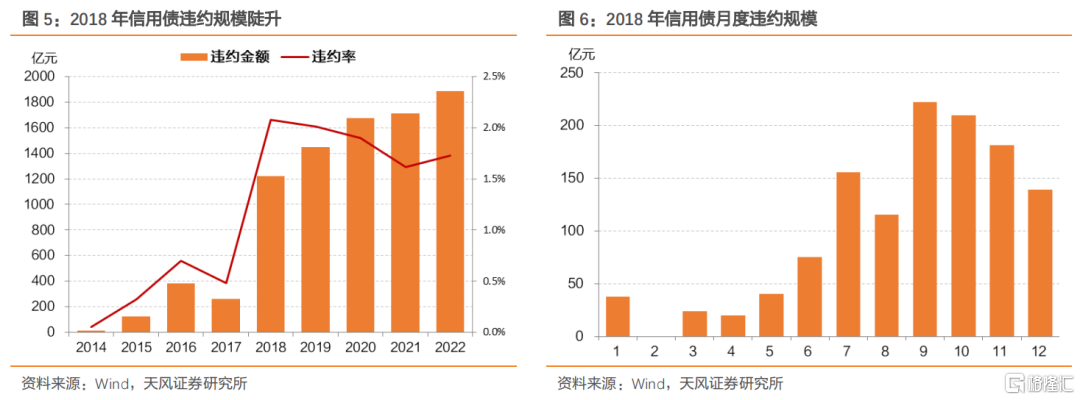

而2018年的A股则受贸易战、信用债违约潮等多重因素叠加影响。在观察窗口附近,2018年6月18日,特朗普指示美国贸易代表确定拟加征关税的2000亿美元的中国商品清单,6月19日上证综指跳空低开低走,持续低迷。

恒生指数的表现较差,在1995年和2018年结束加息前均为下行,在其余两次加息结束前半年内小幅上涨。

值得一提的是,1999年-2000年加息退出前,恒生指数和纳斯达克指数走势较为接近,这可能是科网股泡沫导致的,而上证市场成分存在差异,导致走势分化。

2.1.2. 东京日经225

日经225在四轮加息尾声中均呈有一定跌幅。

日本股市表现较差,原因可能出在自身。为控制泡沫,日本央行自1989年开始猛烈加息后,股市泡沫率先破裂,经济增速严重下滑。在此背景下,提前透支大幅空间的日本股市以震荡下跌为主。

2.1.3. 其他市场

英国富时100在2006年加息退出前小幅上涨,其余三次均下行。

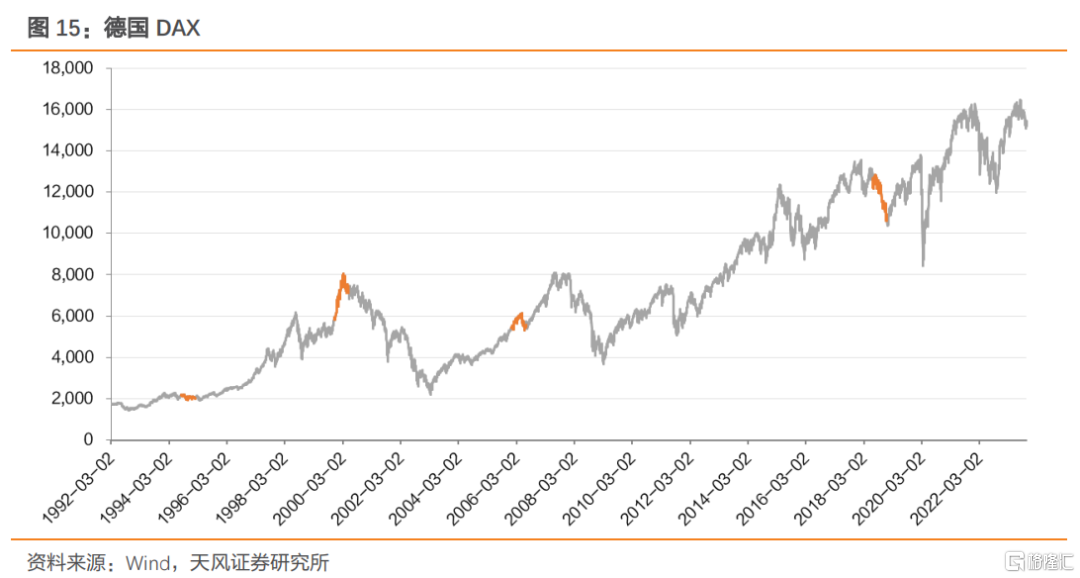

德国DAX在2000年和2006年加息退出前出现上涨,其余两次均下行。

从历史表现来看,加息进入尾声时,各国权益市场表现有所分化,其中上证综指和德国DAX指数表现最好,日本市场表现较差。

2.2. 债券市场表现

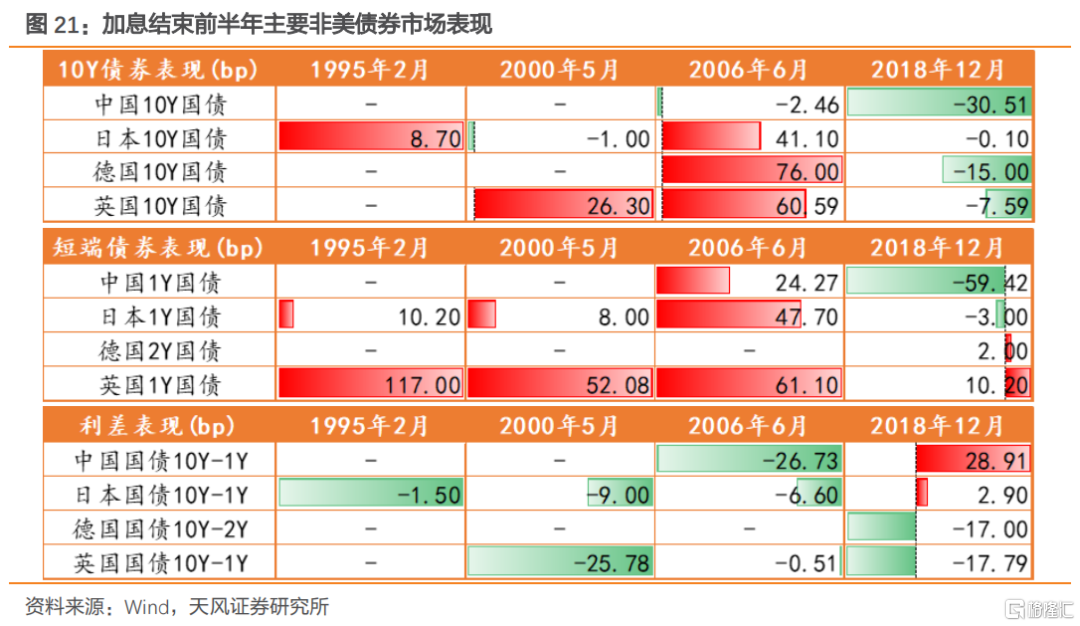

主要观察中国、日本、英国、德国国债。

2.2.1. 中国国债

中国10年期国债数据仅涉及最近两次加息,两次加息结束前都呈下行。

2.2.2. 日本国债

日本10年期国债收益率在1995年和2006年加息结束前呈上行,其余两次小幅下行。

2.2.3. 其他市场

德国10年期国债仅涉及最近两次加息,2006年显著上行,2018年小幅下行。

英国10年期国债涉及最近三次加息,2018年加息结束前下行,其余两次均显著上行。

加息结束前非美市场10Y国债普遍走高(2018年除外),短端利率也上行为主,收益率曲线多数走平。

2.3. 主要商品表现情况

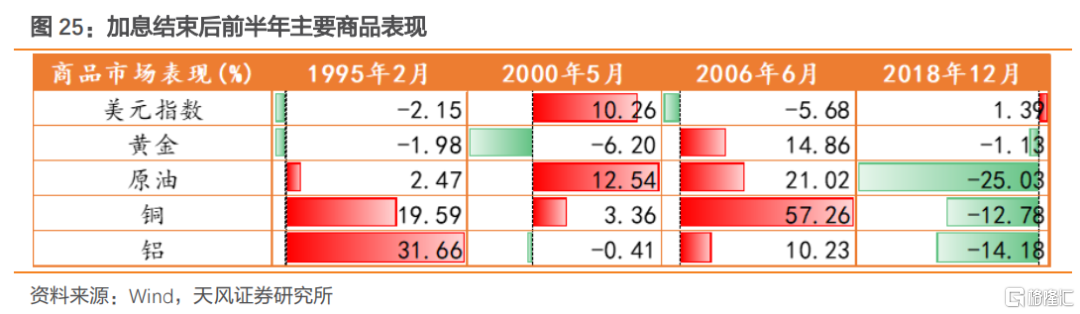

考虑到美元指数和大宗商品的负相关性,首先看美元指数,加息结束前两次走弱(1995年和2006年)、两次走强(2000年和2018年)。

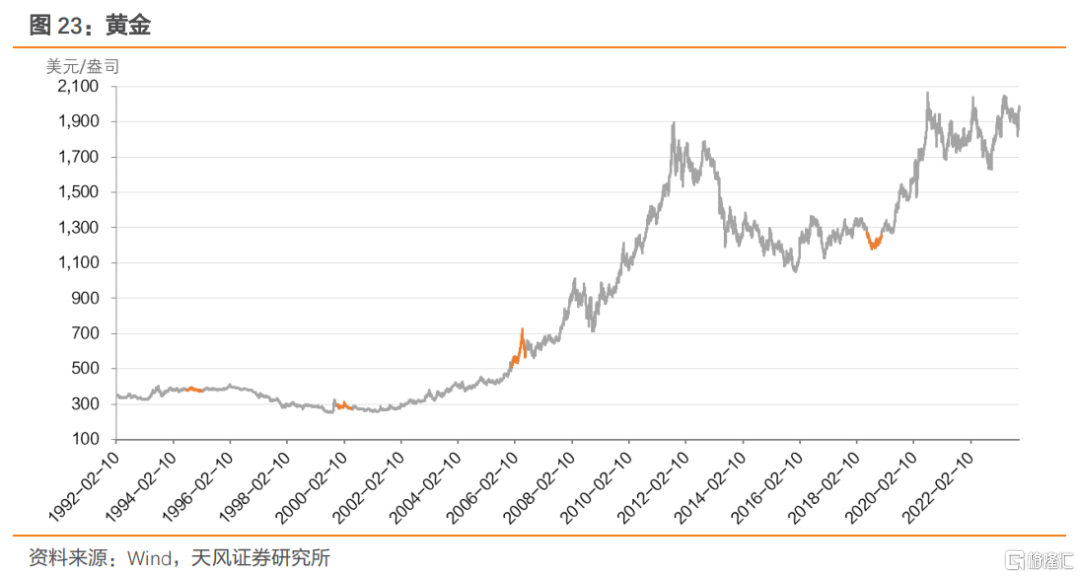

停止加息前,黄金在2006年大幅上涨,其余三次均有不同程度回落。

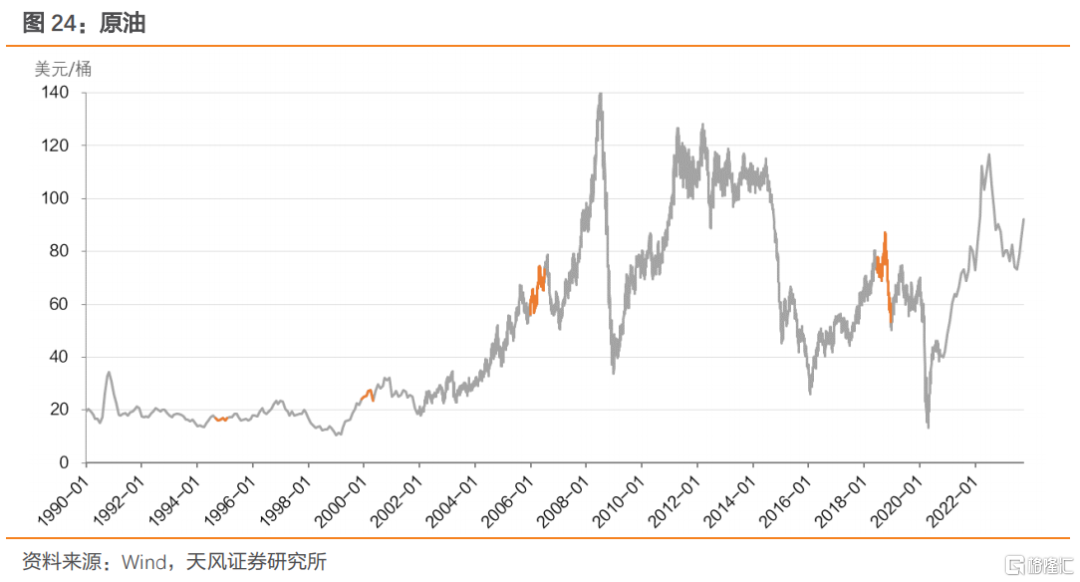

原油在2018年加息结束前大幅下跌,其余三次均上涨。

总体来看,加息结束前半年,权益市场表现分化,以上证综指和德国DAX指数表现最好;债券市场多数走熊平;国际定价商品以上涨为主。

3. 如何看待当前情况?

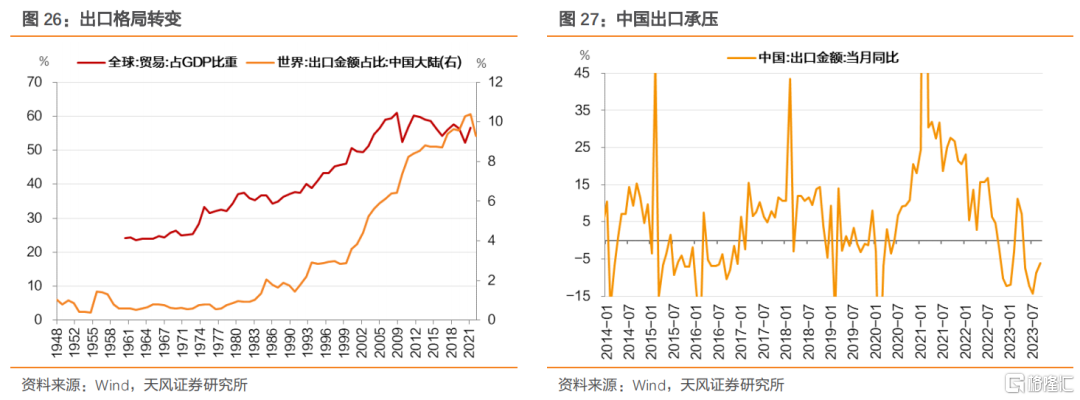

按年份来看,2018年表现有所不同,权益市场、长端利率和商品市场一致下行,从逻辑上来看,这似乎暗含了世界范围的经济衰退或风险上升。回头来看2018年,世界经济确实在此发生了重大变化,以美国为首的贸易保护主义抬头,全球贸易摩擦升温,政治不确定性加剧,全球贸易和投资增长遭到影响。

2018年美国与多个国家发生贸易摩擦,包括中国、欧盟、加拿大和墨西哥等国。上证综指在2018年6月18日中美谈判破裂、特朗普加码贸易战后,6月19日出现的跳空下跌突破了长时间的横盘区域,具有重要意义。当然,具体到各个市场,还有其他的驱动因素存在,比如对于国内债市,2018年的“宽货币+紧信用”也是重要的影响因素,对于原油市场,OPEC减产遇阻叠加美国页岩油产量上升导致供给端难以调整,等等。

对于今年的市场而言,国内权益市场和债市与国外市场出现了一些背离,国内股市下跌,债市收益率下行,而国外包括美国市场则相反,表明内外交易逻辑存在一定的分化。近月,外围权益市场跟随上证出现回落,国内债市利率则跟随外围上行,内外市场走势分化现象减弱。

结合具体事件来看,中美贸易争端以及美国的科技领域政策等确实对中国经济造成了一定影响,今年出口和地产的弱势表现也给国内经济造成影响。不过近期也有一些积极因素出现,如中美成立经济领域工作组并召开第一次会议、两国上层交流增多、2017年以来首次签署美国农产品采购意向协议等。

全球债券利率上行基本符合历史表现;权益市场表现分化,外强内弱;黄金和原油有累计涨幅。全球来看,美债收益率高企客观上对全球资产形成压力,地缘冲突再起也对市场造成影响。

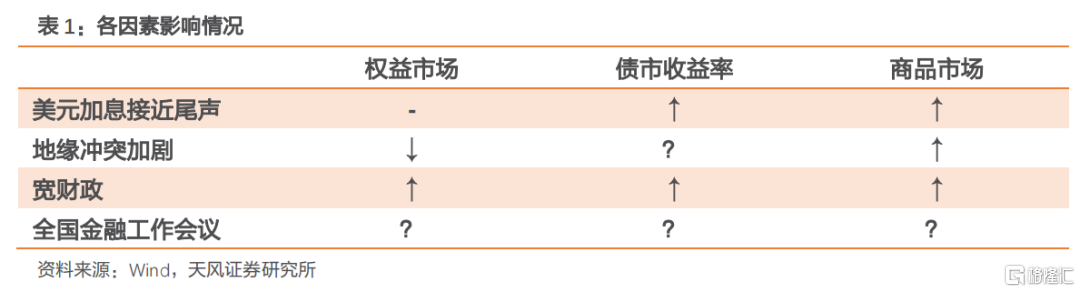

而对于国内市场而言,除了美元加息的外部影响外,更重要的因素还是在于自身。10月以来的特殊再融资债放量发行与增发万亿国债等事件可能指向宽财政,此外,还需要关注近期可能召开的全国金融工作会议所传达出的政策信号。

4. 小结

回顾前4次美元加息结束前的非美市场表现,权益市场表现分化;债券市场多数走熊平;商品市场多数上涨。

国内市场因为全球化参与程度和周期错位等多种因素,过去市场表现与其他市场有一定区别。

今年来看,国内权益市场调整、利率下行,与外围基本相反。

但与此同时,当前国内市场可能比以往更加关注联储行为和外围因素变化,11月联储议息结果是否可能意味着一个新阶段的开始呢?市场翘首以盼。

风 险 提 示

国内政策取向超预期,美联储货币政策超预期,地缘冲突规模超预期