如何提升长债交易胜率?

2023-05-09 09:16:26

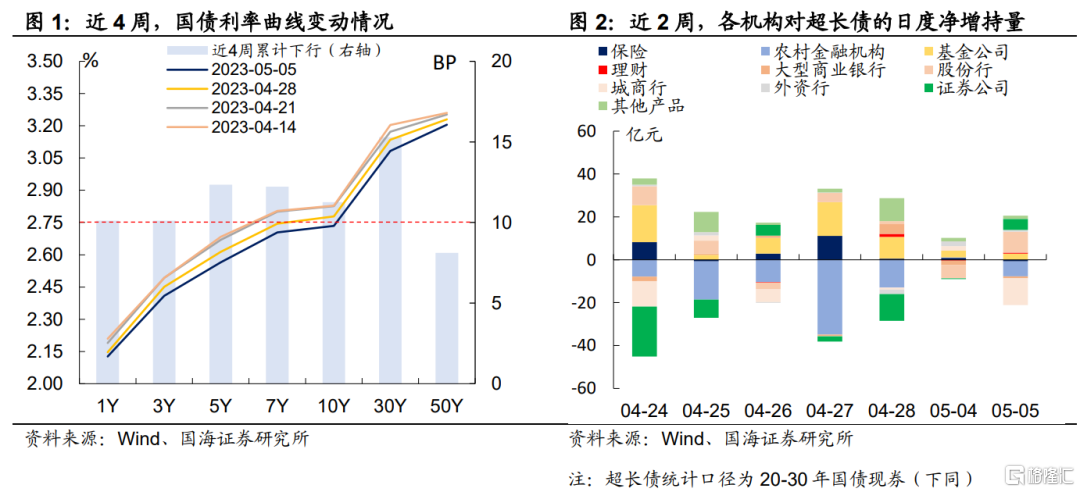

本周(2023年5月4日 至 2023年5月6日),各期限收益率再度大幅下行,但是推动超长债行情的并非以保险或农村金融机构为代表的配置盘,也非以公募基金为代表的交易盘。5月5日当天,有7大类机构均对超长债进行增持,目前市场的“做多情绪”可见一斑。

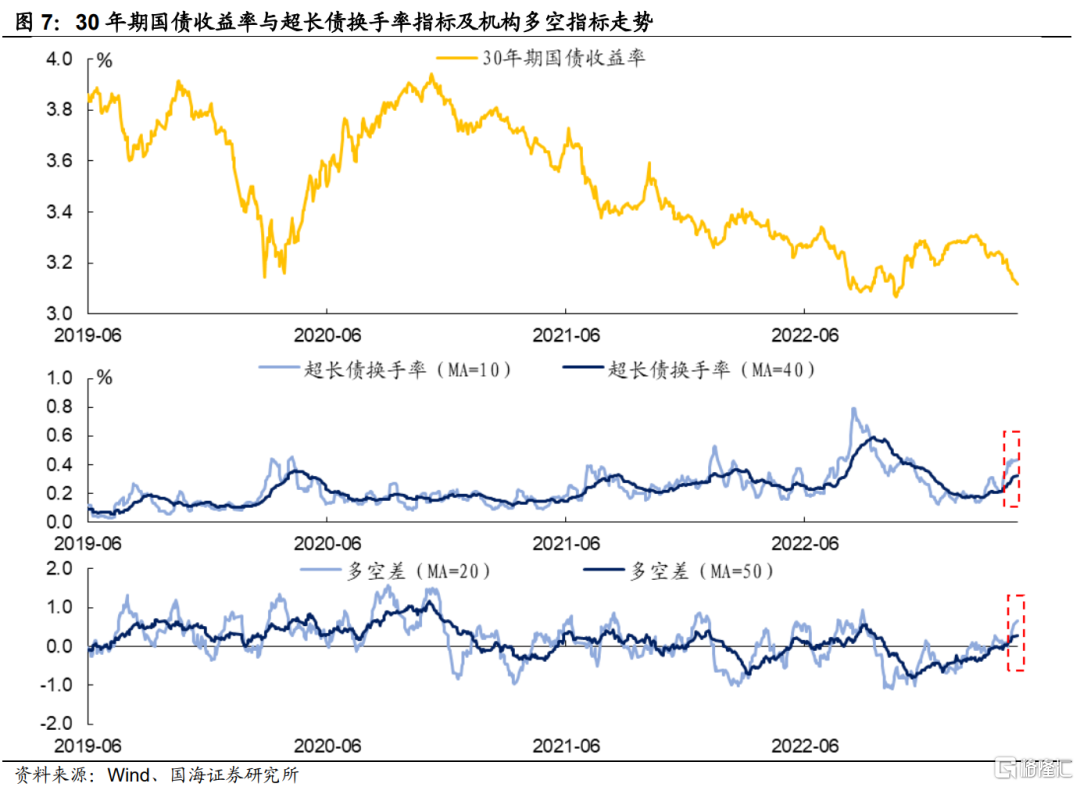

我们认为,下阶段应该重点关注2大机构行为相关信号:①超长债换手率信号;②机构多空差异信号。目前不论是超长债换手率,还是机构多空差指标,短期趋势都早已上穿了长期趋势,信号均指向了目前“做多情绪”仍然在持续“发酵”过程中。因此,从机构行为角度来看,目前债市可能还存在一定的演绎空间。

然而,在配置盘阶段性离场的格局下,目前交易盘主导的债牛行情存在一定“脆弱性”,这也是为什么我们认为关注现券换手率和机构多空差异,对帮助识别潜在的行情反转有一定价值的主要原因。

1、关注两个机构行为信号

本周(2023年5月4日 至 2023年5月6日),债市再次站在了多头一边。尤其是5月5日当天,国债各期限收益率出现大幅下行,10年期和30年期国债收益率分别下行2.7及3.5BP,其中10年期国债收益率收于2.73%,轻松下破了此前被视为坚实“支撑位”的MLF利率2.75%。

从机构增持意愿来看,本周究竟是谁在做多?我们在上周报告《配置盘离场,该关注什么?》中,曾经分析了近两周超长债收益率下行的背后,主要由以公募基金为代表的交易盘购债所推动。然而,5月5日当天,公募基金仅净增持超长债2.89亿元,占当天所有净增持超长债机构的不到14%。除了公募基金以外,当天还有6大类机构均对超长债进行增持,目前市场的“做多情绪”可见一斑。

实际上,目前国内经济已经进入复苏阶段,经济表观数据似乎不差,但是结构上,一方面,大家此前预期的地产复苏,似乎并未兑现,另一方面,出口的可持续性又有待考察,叠加5月以来流动性较为宽裕,“做多”确实事出有因。

然而,近4周以来,利率下行节奏确实略显迅速,下阶段,债市多头和空头该何去何从?本期报告,我们梳理了2大与机构行为相关的信号,来观察目前市场情绪演绎到哪一步了,以供各位投资者参考。

1.1

超长券换手率信号

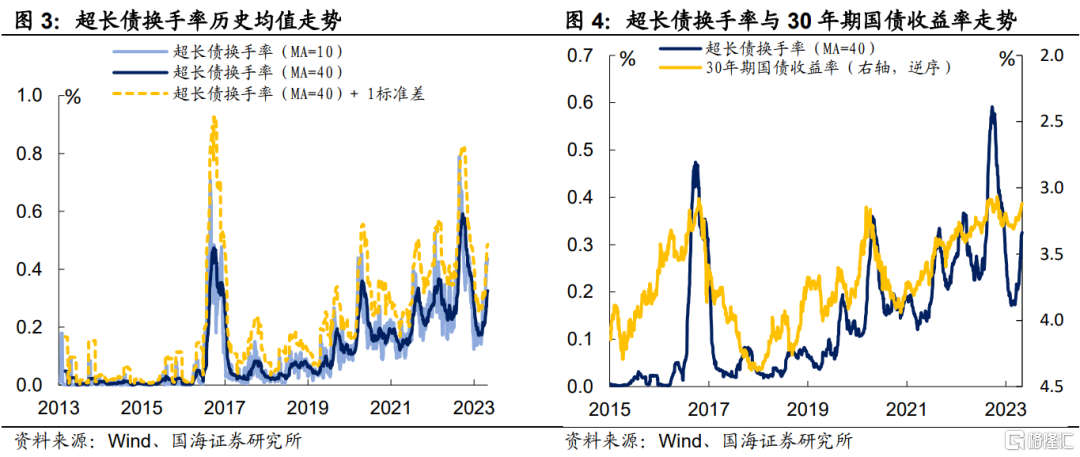

我们在上期报告《配置盘离场,该关注什么?》中,曾经讨论了超长债换手率对“债牛”行情的指示性。虽然在超长债流动性的持续改善下,现券换手率中枢不断抬升,但是依旧满足“均值回归”的走势特征。一般而言,换手率均值以上一倍标准差是较强的阻力位,一旦市场情绪在短期内演绎得过于极致,则超长债换手率便会面临调整压力,市场情绪或许会逐渐趋于冷静。正是换手率周期往复的走势特征,能够帮助我们把脉机构的做多情绪。

历史上来看,超长债收益率走势和现券换手率存在一定负相关性:

1) 在“债牛”行情的中后期,由于超长债具有较高久期的属性,往往会作为机构用来追赶收益的得力工具,在做多情绪驱使下,超长债换手率往往会出现大幅上行的态势;

2) 行情末尾阶段,随着债市博弈空间降低,做多情绪减弱,部分机构甚至可能会出现“止盈”操作,在此格局下,现券换手率也会相应回落,从而使得利率出现一定调整压力。

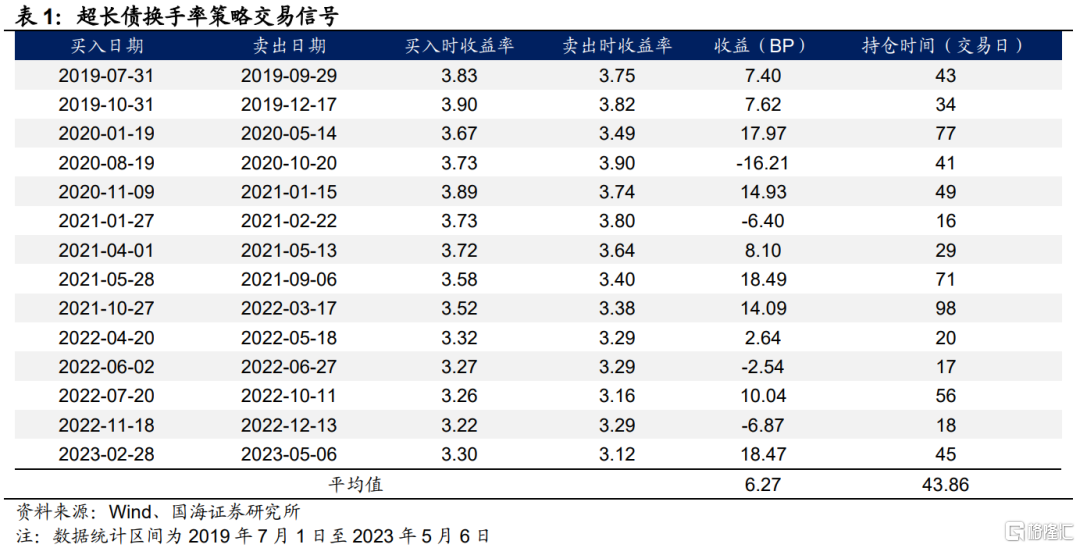

根据超长债换手率的上述特性,我们可以形成一个简单策略:

① 取超长债换手率的10天和40天移动平均,分别作为现券换手率的短期和长期趋势;

② 当现券换手率的短期趋势上穿长期趋势时,表明市场近期看多情绪逐渐浓厚,因而是一个买入信号。相反,当现券换手率的短期趋势下穿长期趋势时,表明市场近期看多情绪开始降温,因而是一个卖出信号。

③ 为了排除短期“趋势波动”带来的频繁买卖信号,我们规定,需要超长债换手率给出买入信号后,短期趋势连续5天保持在长期趋势以上后,才会实际买入超长债。类似地,当超长债换手率给出卖出信号后,短期趋势连续10天保持在长期趋势以下时,才卖出超长债。

结果显示,2019年下半年以来,该策略总共形成14次交易信号,胜率为71.4%,平均收益为6.27BP,平均持仓时间为44个交易日。

1.2

机构多空信号

我们在前序报告《超长债还有参与机会吗?》和《配置盘离场,该关注什么?》中,讨论了3至4月份的超长债行情分别由配置盘和交易盘驱动。

然而正如我们在开篇所分析的,如果我们观察诸如5月5日的行情,不难发现,以保险和农村金融机构的配置盘在减持超长债,而公募基金对超长债的净增持占比又较低,但看多机构占据大多数,利率仍会出现大幅下行。

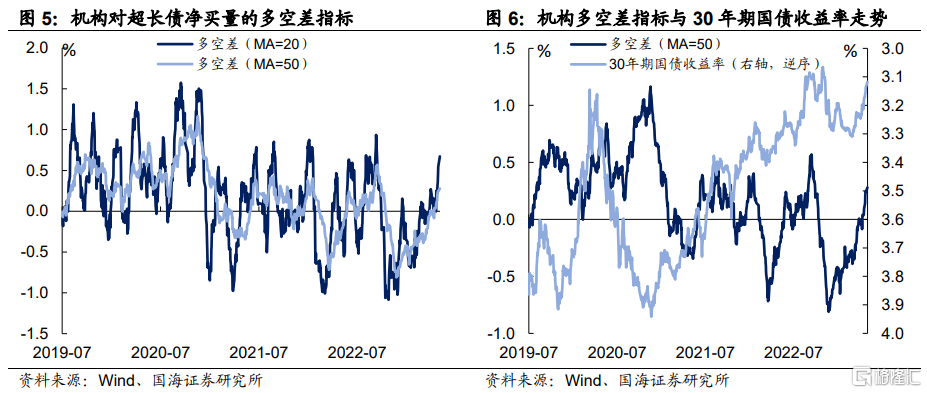

实际上,净买入行为本身也能看成机构对未来利率走势看法的“投票”。那么是否有办法比较,类似看多机构数量和看空机构数量差异作为超长债交易的信号呢?根据这个思路,我们可以形成一个简单策略:

① 考虑到不同类型机构本身体量存在较大差异,简单根据CFETS口径统计看多或看空机构类型数量不具代表性。

因此,我们参照HHI指数的计算方法来比较多空机构集中度:空头(多头)集中度=∑(V^2/W^2),其中,V为当日净卖出(买入)机构的成交量,W为当日净卖出(买入)机构的总成交量;随后取集中度的倒数作为空头(多头)机构的“等效数量”,并用看多机构数量减去看空机构数量形成“多空差”指标;

② 取“多空差”指标的20天和50天移动平均,分别作为“多空差”的短期和长期趋势;

③ 当“多空差”的短期趋势上穿长期趋势时,表明市场近期有更多的机构想要增持超长债,因而是一个买入信号。相反,当“多空差”的短期趋势下穿长期趋势时,表明市场近期想要继续增持超长债的机构在逐渐降低,因而是一个卖出信号。

④ 类似地,我们规定,需要“多空差”指标给出买入信号后,短期趋势连续5天保持在长期趋势以上后,才会实际买入超长债。当超长债换手率给出卖出信号后,短期趋势连续10天保持在长期趋势以下时,才卖出超长债。

结果显示,2019年下半年以来,该策略总共形成16次交易信号,胜率为92.9%,平均收益为6.66BP,平均持仓时间为32个交易日。

1.3

目前两个信号如何?

综合以上两个指标来看,目前不论是超长债换手率,还是机构多空差指标,短期趋势都早已上穿了长期趋势,信号均指向了目前“做多情绪”仍然在持续“发酵”过程中。因此,从机构行为角度来看,目前债市可能还存在一定的演绎空间。

但是我们依旧认为,在配置盘阶段性离场的格局下,目前交易盘主导的债牛行情存在一定“脆弱性”,这也是为什么我们认为关注现券换手率和机构多空差异,对帮助识别潜在的行情反转有一定价值的主要原因。

2、机构现券成交监控

2.1

谁在买,谁在卖?

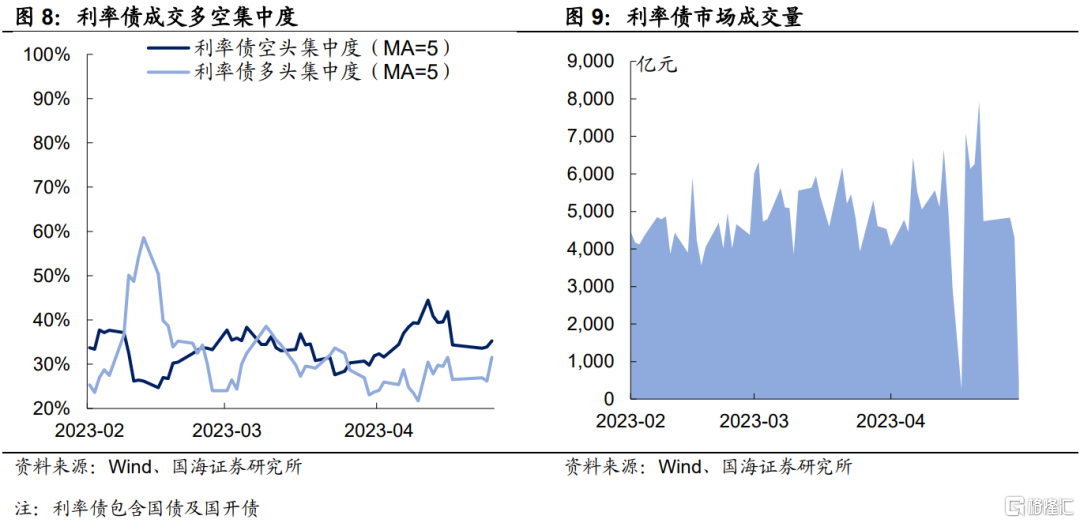

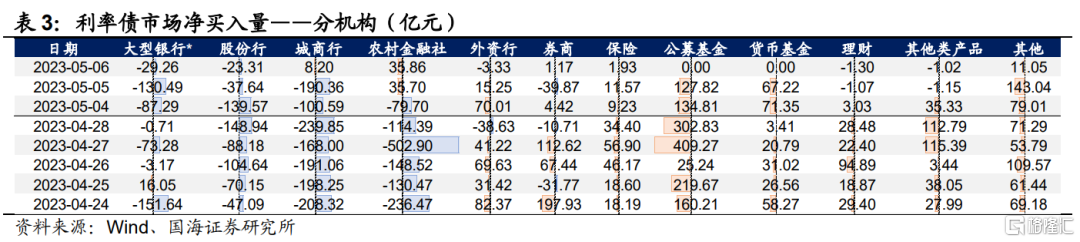

1) 利率债市场,本周多空头集中度均有所上行,公募基金依旧是主要增持方,本周累计净增持262.6亿元。

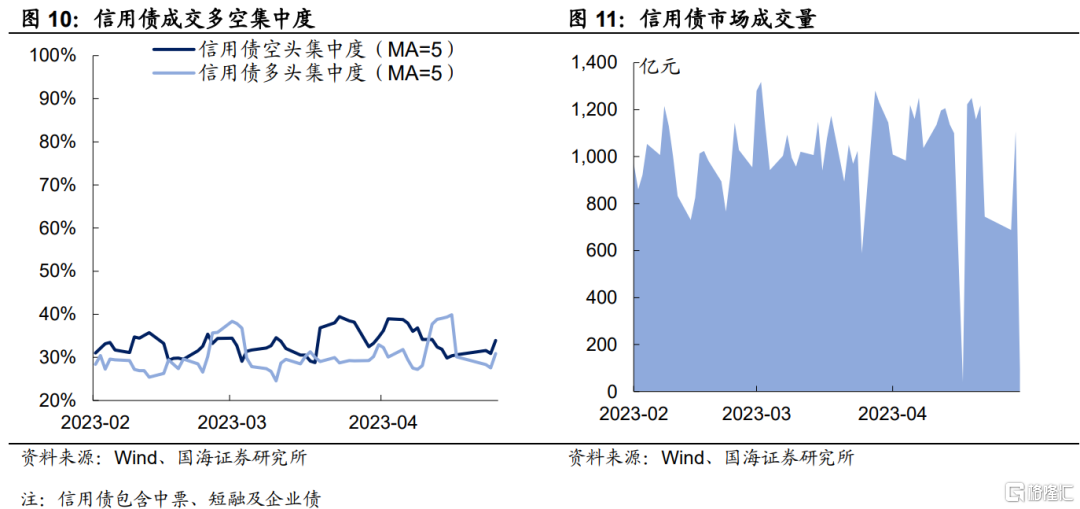

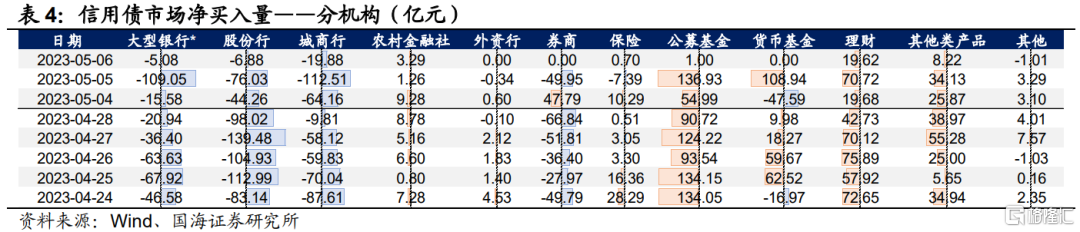

2) 信用债市场,本周空头集中度有所上行,主要表现为城商行和大型商业银行减持意愿有所增强,分别净减持196.6亿元和129.7亿元。

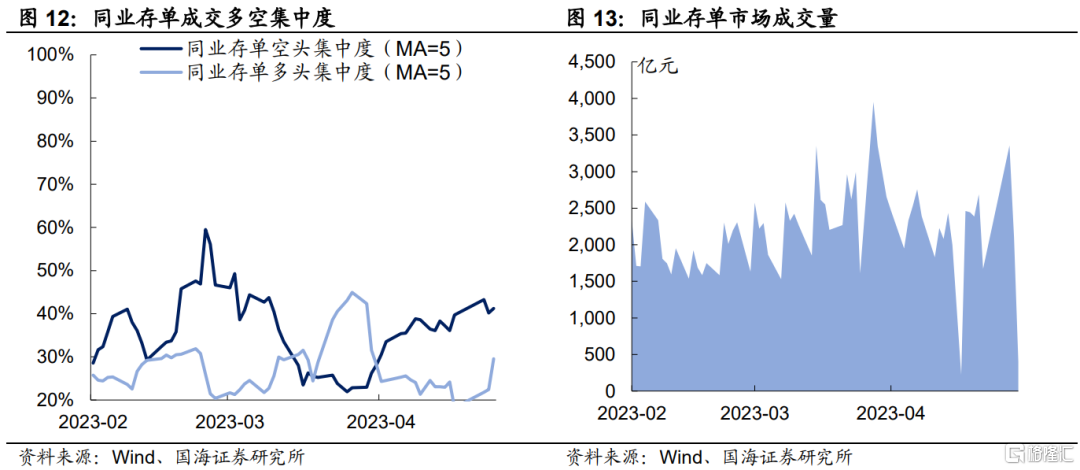

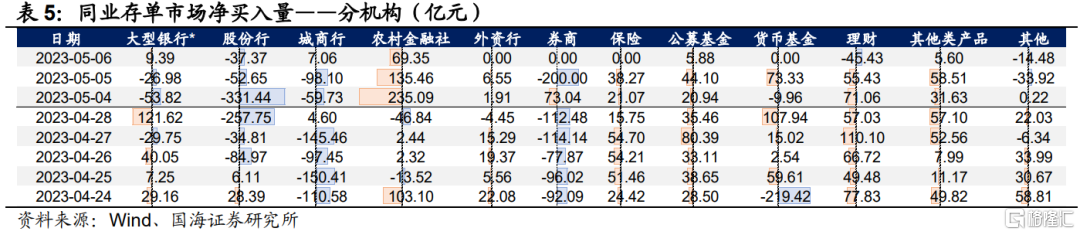

3) 同业存单市场,本周多头集中度上升,主要表现农村金融机构大幅增持存单,累计净增持439.9亿元。

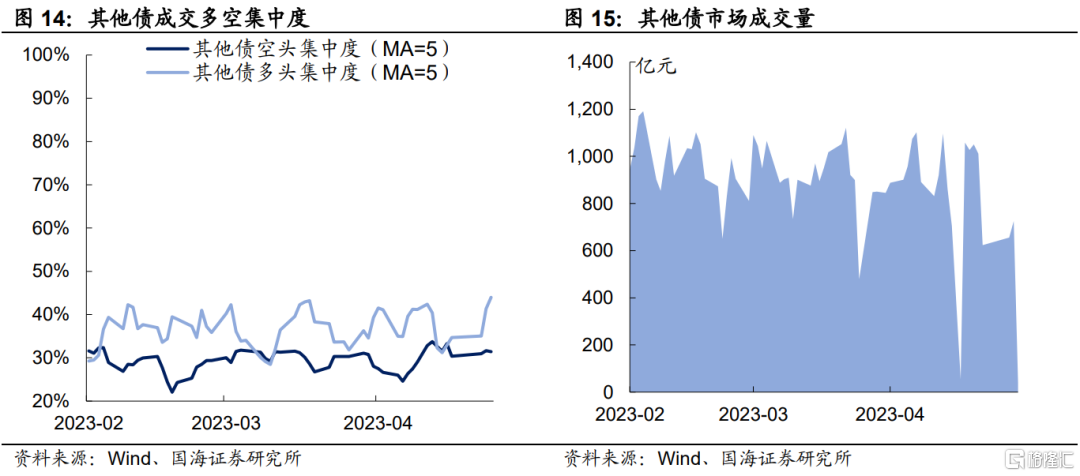

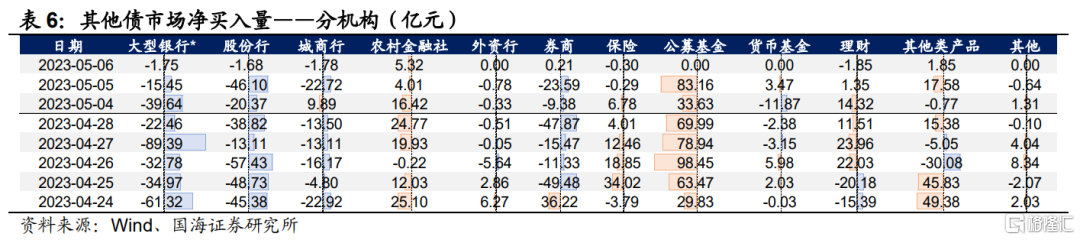

4) 其他债(二级资本债和永续债),多头集中度小幅上行,公募基金是主要增持方。

2.2

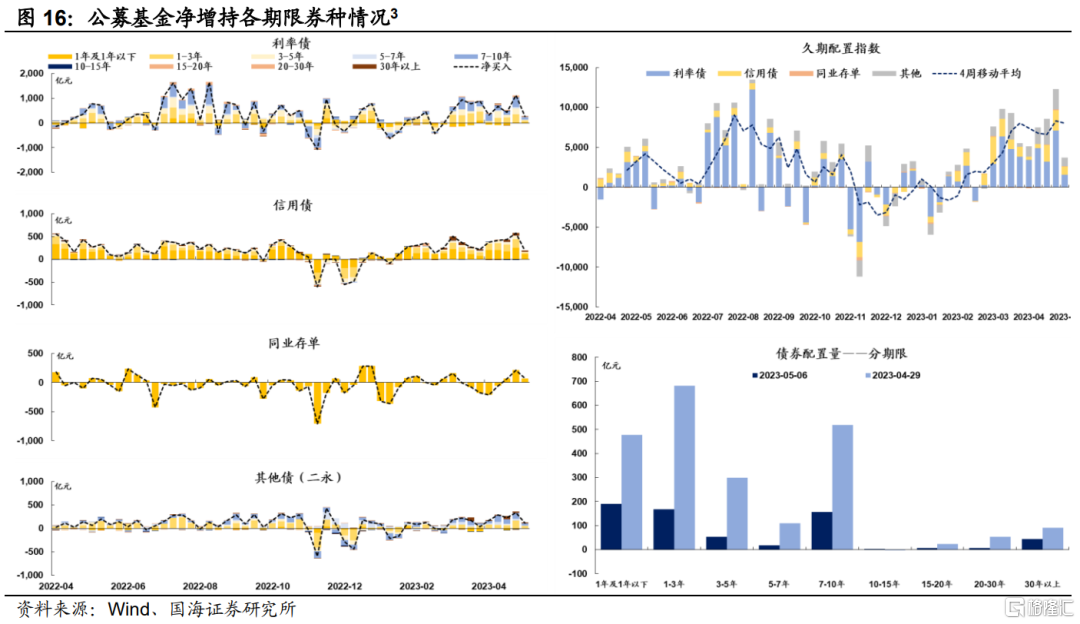

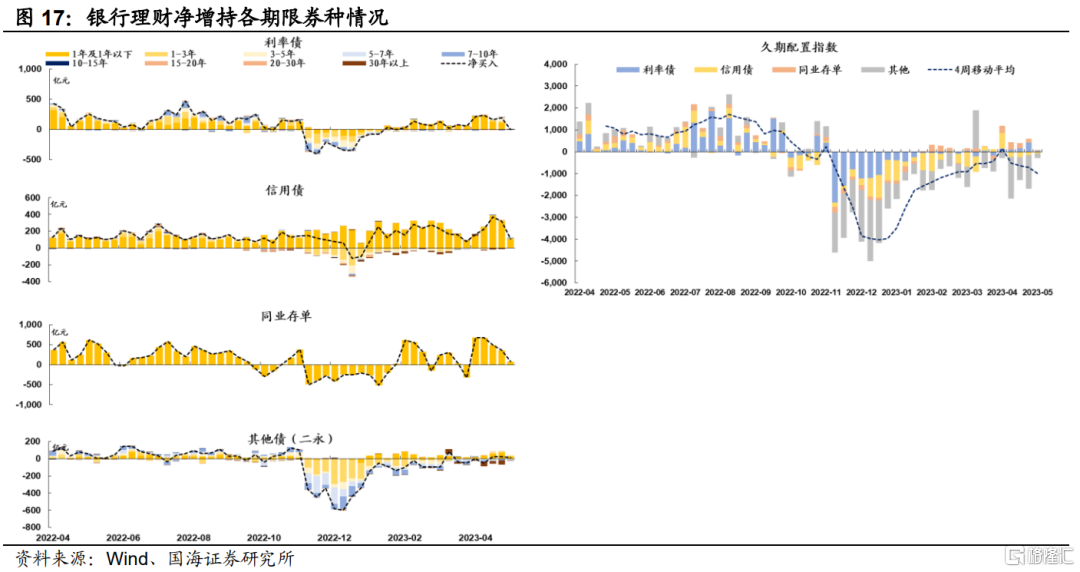

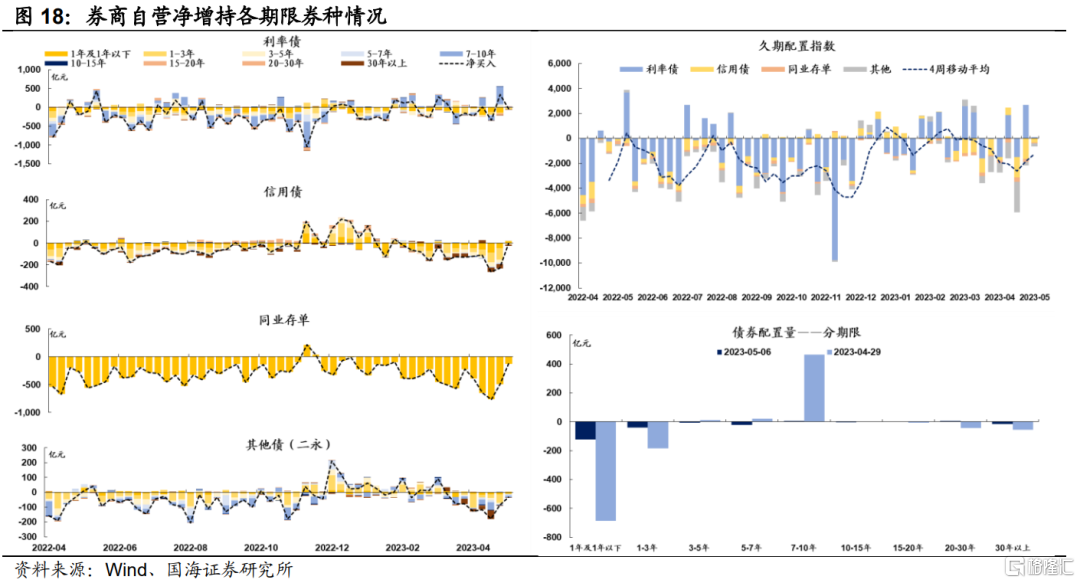

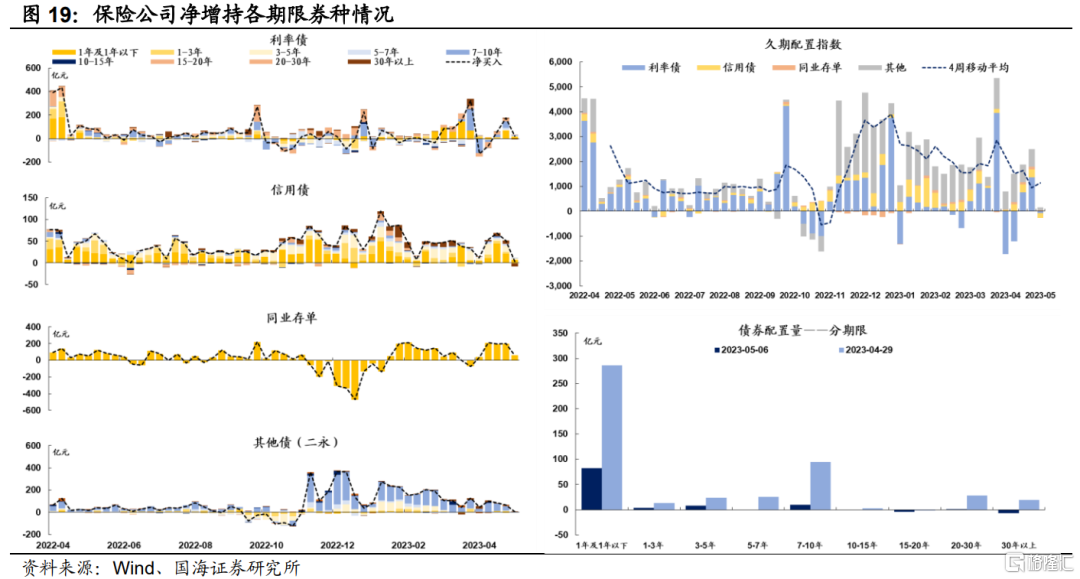

广义资管买什么?

3、机构资金跟踪

3.1

资金价格

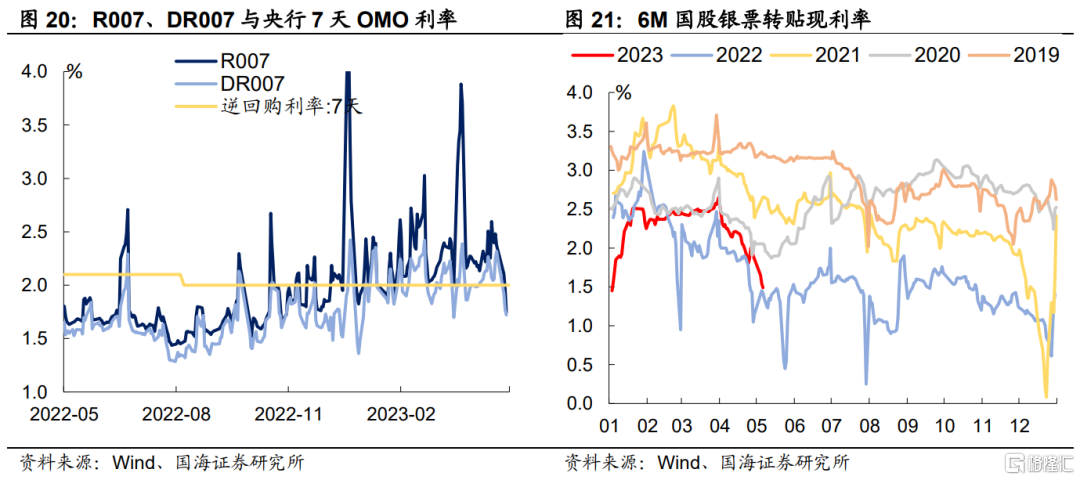

跨月行情结束后,本周资金面相对宽松。R007和DR007分别收于1.74%和1.72%,较上周分别下行63BP和60BP。6个月国股转贴利率收于1.49%,较上周下行41BP。

3.2

融资情况

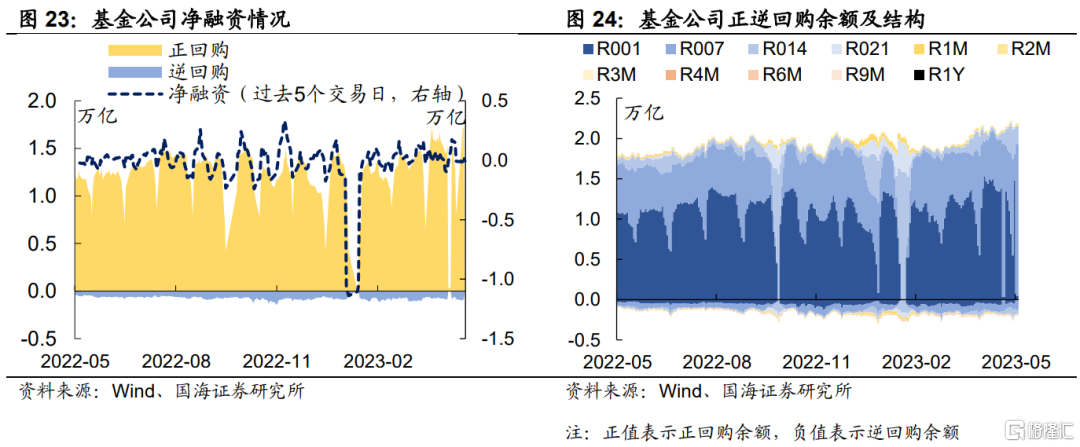

本周银行间质押式逆回购余额102516.9亿元,较上周增加12.3%。从广义资管来看,本周基金公司、银行理财分别净融资18.0亿元及-497.5亿元。

4、机构行为量化跟踪

4.1

把脉债基久期

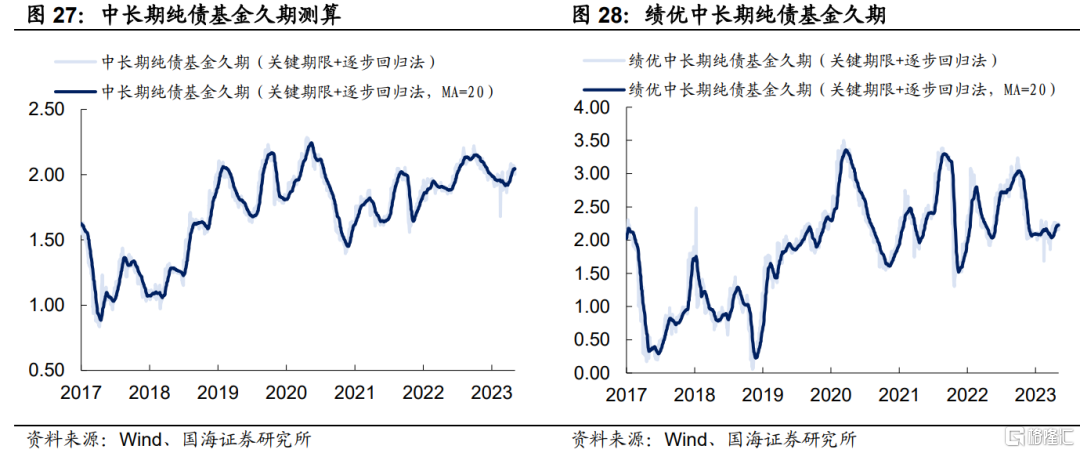

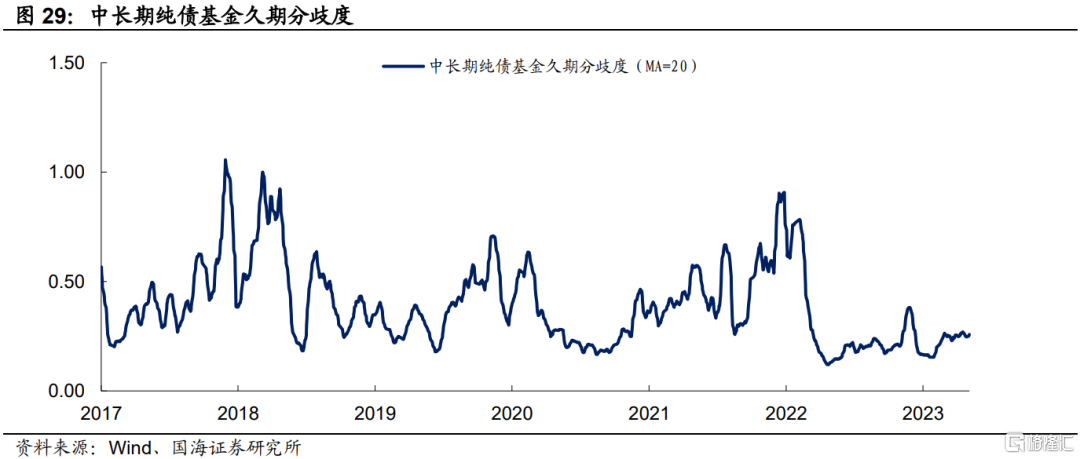

本周市场中长期纯债基金久期测算值为2.04,与上周持平;绩优中长期纯债基金久期测算值为2.22,与上周持平。

4.2

银行理财破净情况

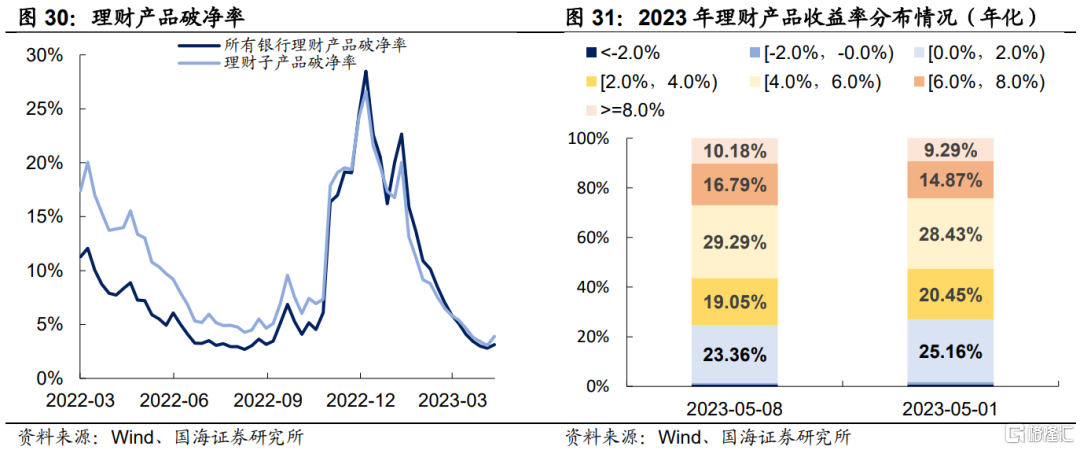

本周全市场理财产品破净率继续改善,全部产品和理财子公司产品破净率分别收为3.1%及3.9%,较上周上升0.3及0.8个百分点。

4.3

机构杠杆全知道

本周全市场杠杆率为108.5%,较上周上升1.0个百分点。广义资管方面,本周保险机构杠杆率录得108.9%,较上周下降0.7个百分点;基金杠杆率录得107.1%,较上周增加1.5个百分点;券商杠杆率录得192.6%,较上周上升17.8个百分点。

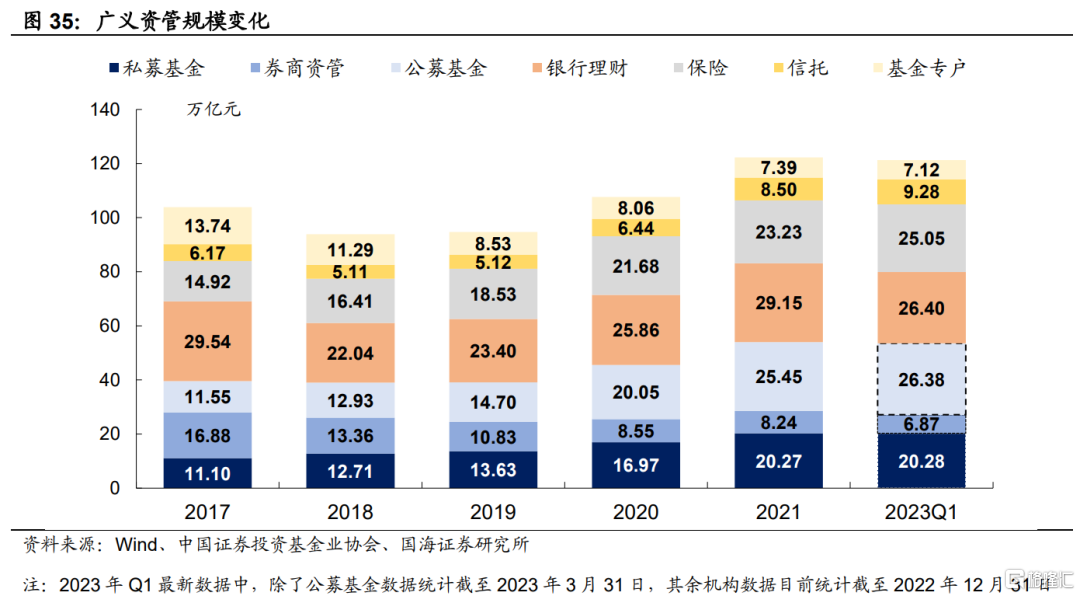

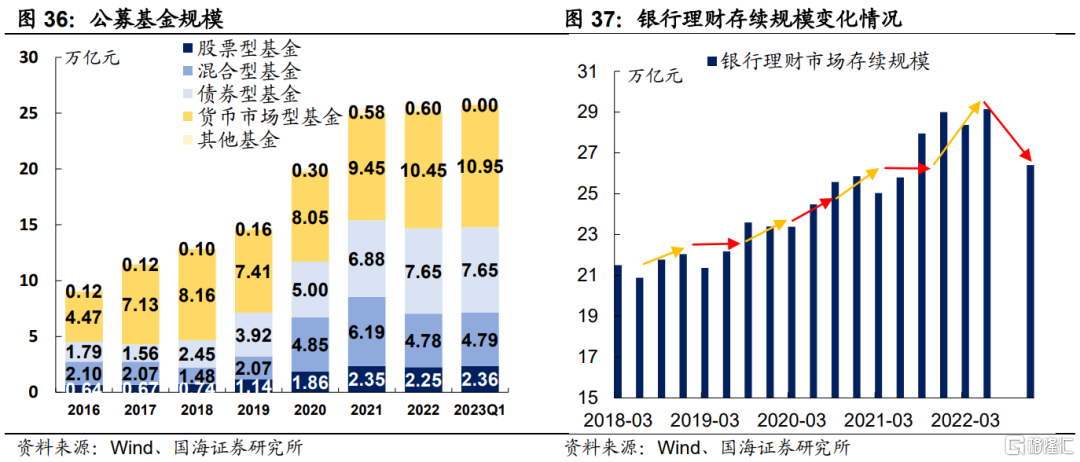

5、广义资管格局